微创医疗(00853):难以企及的万亿市值梦……

自美联储主席鲍威尔及其他官员的鸽派讲话增强利率见顶预期后,市场认为,美联储进一步加息的预期降低,同时加大押注最早明年6月联储就开始降息。此外,利率互换价格显示,美联储料将在2024年累计降息超过100个基点。随着预期利率的下行,标普生物技术指数XBI大涨4.69%。

XBI指数的大涨,有望点燃港股创新药行情。

近期,港股创新药市场已有所回暖,个股方面呈现明显分化。老话都说“药不如械”,若创新药反弹,医疗器械的弹性亦十分可观。那么曾经的大牛股,且年内股价仍旧接近腰斩的微创医疗(00853)是否有机会?

产品基本被集采,盈亏平衡遥不可期

查投资了解到,微创医疗以冠脉支架单一产品线起家,并于2008年开启自研+并购的多产品线拓展,经历多年的研发与并购,完成了多产品线的布局,包括冠脉介入、骨科、心率管理(起搏器)、动脉及外周介入、神经介入、心脏瓣膜、手术机器人等板块。根据2023年中报显示,公司共有18款产品获得CFDA批准,11款产品获得FDA批准,7款产品获得CE认证。

当前耗材集采已经从百亿级产品向十亿级产品渗透,从成熟、高国产化率产品向偏创新、消费产品过渡,而微创医疗的产品多数在集采范围内。虽说国产医疗器械渗透率较低,集采中标有望带动量的增长。

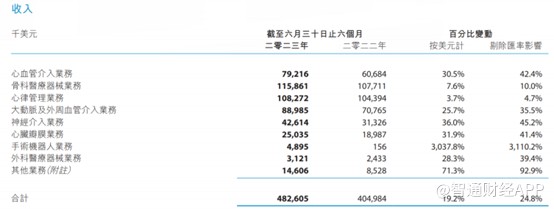

在微创医疗的收入上确实如此。从其2023年中报来看,除了骨科和心律两个业务以外,其他业务收入增长均在两位数以上,整体收入亦增长19.2%。

在持续的集采下,国内的高值耗材市场亦将重塑。就冠脉市场而言,集采前,据millennium research group数据,中国市场冠脉支架格局,乐普(第一)、微创(第二)、吉威(第三)合计占67%的市场份额,进口品牌份额最高的雅培占13%、美敦力10%、波科3%。

集采后,按中标量测算2022年微创医疗成为第一,年销量超过约50万个(占32%);乐普、波科、美敦力、蓝帆为第二梯队年销量10-50万个;头部这五家企业占总需求量约87%。一方面,中标数量多的企业市场份额提升明显;另一方面,一些企业选择了战略性“退出”,比如雅培、乐普。

微创医疗借集采机会将心脏支架在市场加速放量。其在投资者会议表示,集采落地后微创医疗冠脉支架在中国市场占比迅速升至32.4%位居第一。而其毛利率仅从集采前的81%降至当前的76%,放量后利润也未有很大降幅。

尽管集采后,微创医疗的收入持续增加,部分业务市占率持续提升,但依旧无法达到收支平衡,上半年净利润(不含少数股东权益)仍旧亏损1.63亿美元。

唯一的好消息或在于,根据上半年的数据显示,微创医疗的亏损幅度已有收窄,但面对集采的扩容,微创医疗管理层下调下半年业绩指引,瑞信亦发文表示,公司下半年亏损将持续收窄,但不见短期达收支平衡,目标价由20.5港元下调10%至18.5港元。

微创医疗迟迟未能实现收支平衡或在于公司业务多数被集采,毛利率持续走低所致。数据显示,2019年微创医疗综合毛利率为71.1%,而至2023年上半年毛利率仅为59.1%。

由于集采导致毛利率下降是必然的事情,但在带量采购下,毛利率下降的同时,销售费用亦将下降,然而微创医疗的销售费用并没有下降,反而有所增加。数据显示,2019年,微创医疗销售费用为2.75亿美元,至2022年销售费用达到3.28亿美元,截至2023年上半年,其销售费用高达1.7亿美元。如此来看,导致其未能实现盈利的另一重要原因是销售费用持续居高不下。

销售费用的持续增加或与公司海外收入占比高有关。财报显示,除了其在海外50%以上收入来源需要高比例的销售费用以外,新研发产品的宣传也在逐步增多。

带量采购初期,微创医疗和其他医药、医疗器械公司一样,开始创新研发,只不过微创医疗管线过多,研发费用增长过快,2018到2022年,微创医疗的研发投入分别同比增长80.3%、44.5%、27.2%、54.6%以及41%。2022年研发成本高达4.20亿美元,占比总营收50.0%。

这也导致其不得不分拆上市,融资搞研发。而从融资成本看,随着美国加息,全球融资成本增高,2022年微创医疗的融资成本已由2021年度的4790万美元增加63.7%至2022年度的7840万美元,融资成本占营收比例已达9.32%。

高比例研发投入,不能降低的海外销售费用,新产品的宣传、高融资成本等一些列问题,让微创医疗本不富裕的现金流更加捉襟见肘。根据2023年中报数据显示,公司期末现金及现金等价物合计8.43亿美元,相比于年初减少了3.41亿美元,这也意味着若无新的融资,明年下半年微创医疗现金将耗尽。

不断分拆上市

由于医药行业研发周期长,投入资金多,分拆上市能很好的降低融资成本,缓解母公司财务压力,也有利于加速子公司业务的发展进程。不过微创医疗的分拆上市却像是无底洞。

那么微创医疗分拆的尽头在哪里?

在2023年微创医疗的股东大会上有了答案。微创医疗明确对外表示拆分12家公司独立上市是公司的长期战略,目前公司的12个细分板块,未来都有一家上市公司作为旗舰,而微创医疗旗下一共有50多家子公司,未来将通过入股、并购等形式,融入这12家上市公司。

不过从目前微创医疗分拆的子公司来看,其情况并不太乐观。目前微创医疗已上市的5家子公司,除了在科创板上市的心脉医疗和微电生理没有破发外,其余3家在港股上市的公司均在短时间内股价腰斩,心通医疗的股价甚至跌去9成。

值得一提的是,最近提交IPO的微创心律在C轮融资中还引入了对赌协议。领投方高瓴要求,微创心律如果不能在2025年7月17日前完成上市,或者,微创心律完成首次公开发售市值少于15亿美元且目标公司所得款项总额少于1.5亿美元,均会面临赎回风险。赎回价格为优先股原始购买价的百分之一百(100%),以及8%的应计复合年利率。

然而并非所有的分拆上市都能符合条件,已有不少医药企业终止分拆上市,例如:白云山终止推进广州医药港股上市,延安必康终止将子公司九九久科技分拆至深圳证券交易所创业板上市。

在医药反腐下,更有多家医疗器械企业主动撤回IPO,例如:飞依诺、深圳安科、爱得科技、垠艺生物、汇知康生物、天松医疗、雅睿生物等。业内预计,在此背景下,上市药企的分拆融资计划或出现更多搁浅的案例。

而微创心律2021年和2022年分别净亏0.88亿美元及1.07亿美元,且C轮融资后估值达到12.5亿美元,约合人民币近90亿元。在市场风偏低且公司基本盘不好的情况下,微创心律要完成分拆上市亦有不小压力。

除此之外,不断分拆子公司上市,微创医疗作为母公司有逐步被“掏空”呈现空心化的风险,这也是微创在不断分拆子公司上市后,股价持续走低的原因之一。

结语

从冠脉支架单一产品线起家到现如今拥有20多家子公司,涉及诸多高值耗材领域,微创医疗产品确实在不断丰富。面对微创医疗在各领域的发力,执行董事常兆华曾说“微创医疗是一家有万亿市值基因的公司”。他认为“微创医疗除生产医疗产品器械外,也是一个生产上市公司的公司。通过这种经营模式,能够实现公司的持续性增长。”然而,三年过去了,微创医疗离万亿市值的梦越来越远,除了其基本盘不稳以外,通过资本运作,不断分拆子公司上市,已经成为投资者纷纷抛弃微创医疗的重要原因。