美股前瞻 | 三大股指期货涨跌不一,阿里巴巴(BABA.US)Q3营收同比增长5%,盘前涨超2%

1. 2月7日(周三)美股盘前,美股三大股指期货涨跌不一。截至发稿,道指期货跌0.08%,标普500指数期货跌0.01%,纳指期货涨0.13%。

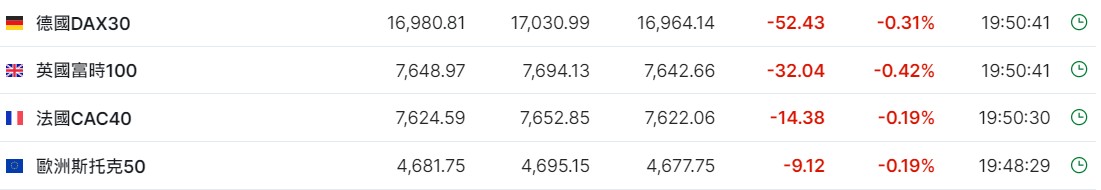

2. 截至发稿,德国DAX指数跌0.31%,英国富时100指数跌0.42%,法国CAC40指数跌0.19%,欧洲斯托克50指数跌0.19%。

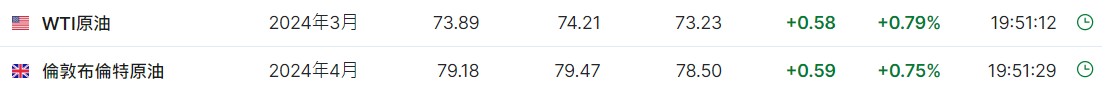

3. 截至发稿,WTI原油涨0.79%,报73.89美元/桶。布伦特原油涨0.75%,报79.18美元/桶。

市场消息

美财长耶伦:商业地产令人担忧,但监管机构已着手处理。美国财政部长珍妮特·耶伦(Janet Yellen)表示,虽然商业地产的损失令人担忧,但美国监管机构正在努力确保金融体系的贷款损失准备金和流动性水平足以应对该问题。耶伦周二在本周为期两天的国会听证会中对议员们表示,“各种因素的结合”将给这些房地产业主带来很大压力。她提到了利率上升、疫情引发的工作模式转变导致的空置率上升以及今年即将到期的大批商业房地产贷款。她在回答密苏里州民主党人伊曼纽尔·克里弗(Emanuel Cleaver)的提问时说:“我对此很担心。我相信这是可以控制的,尽管有些机构可能会因为这个问题而承受相当大的压力。”

美联储哈克:美国通胀正在下降,经济接近“软着陆”。费城联储主席哈克表示,美国经济软着陆在望,通胀下降,劳动力市场依然强劲。周二,哈克在一次演讲中说:“数据表明,通货膨胀持续下降,劳动力市场趋于更好的平衡,消费者支出有弹性——这是我们坚持软着陆所必需的三个因素,我们仍然乐观地实现软着陆。当然,现在我们还没有着陆,我们将不得不系好安全带,但随着通胀继续回落到2%的目标,就业仍然强劲,消费者信心上升,我们的目的地跑道就在眼前。”自去年7月以来,美联储一直维持利率不变,并暗示的下一步行动可能是降息。哈克今年对货币政策没有投票权,他在准备好的报告中没有就美联储何时应该开始降息发表自己的观点。

经济学家发出警告:在这个“债务十年”中,等待一些国家的是一场缓慢财政死亡。投资和财富咨询公司Laffer Tengler Investments总裁、经济学家Arthur Laffer警告称,全球正面临一场将持续10年的债务危机,结局不会很好,去年9月全球政府借款达到创纪录的307.4万亿美元。高收入国家和新兴市场国家的债务都出现了大幅增长,较10年前增加了100万亿美元,部分原因是高利率环境。Laffer表示,“我预测未来10年将是债务的十年。全球的债务问题已经到了紧要关头。不会有好结果的。”债务占全球GDP的比例已升至336%。相比之下,2012年发达经济体的平均债务与GDP之比为110%,新兴经济体为35%。

纽约联储:美国消费者债务总额增至17.5万亿美元,信用卡拖欠率激增。纽约联储周二发布报告称,随着美国消费者债务总额增至17.5万亿美元,2023年信用卡拖欠率激增50%以上。报告指出,在过去的一年中,进入“严重逾期”(即逾期90天或以上)的债务在多个类别中都有所增加,其中信用卡债务的增加最为显著。报告显示,信用卡总债务达到1.13万亿美元,其中严重逾期债务在第四季度占比达到6.4%,相比2022年底的4%以上,增幅达59%。纽约联储研究人员表示,按年计算的季度增幅约为8.5%。除信用卡外,抵押贷款、汽车贷款以及“其他”类别的拖欠率也有所上升。学生贷款的逾期情况有所下降,同样,家庭净值信用额度的逾期也有所减少。

美联储发言及就业数据改变降息预期,美债市场再现不确定性。在美联储可能降息的时机重新受到关注之后,固定收益市场正在产生波动,这对于那些押注2023年底推动债券走高的爆炸性反弹今年将继续的投资者来说,风险正在增加。据了解,去年年底,投资者因预期美联储将在今年第一季度尽早降息而涌入国债市场,推动政府债券价格从16年低点大幅回升。然而,在美国爆炸性就业数字公布以及美联储发出谨慎信息后,许多人正在重新调整这些押注。其中,美联储上周表示,强劲的经济可能会在利率过早降低的情况下激发通胀反弹。受此影响,作为基准的美国10年期国债收益率(与价格走势相反)近日已飙升,目前比12月的低点高出20个基点。

个股消息

阿里巴巴(BABA.US)第三财季营收2603.48亿元,同比增长5%。阿里巴巴第三财季业绩总收入2603.48亿元(人民币,下同),同比增长5%;净利润107.17 亿元,同比下降77%;经调整净利润479.51 亿元,同比下降4%。此外,阿里巴巴将股票回购计划规模扩大250亿美元。该股盘前涨超2%。

福特汽车(F.US)Q4利润超预期,释放电动车业务放缓信号。福特汽车抵御了电动汽车业务亏损和劳动力成本上升的影响,公布了远超预期的第四季度业绩,并预计2024年利润将出现增长。该公司周二公布的调整后每股收益为29美分,分析师平均预期为13美分。第四季度营收460亿美元,按可比销量计算同比增长4%,超过了分析师预期的403亿美元。在未经调整的基础上,公司净亏损5.26亿美元,合计每股亏损0.13美元,这是由于与美国汽车工人联合会(UAW)签订的新合同增加了员工的养老金和退休福利,造成了17亿美元的税前非现金损失。上年同期为盈利12.9亿美元,合每股盈利0.32美元。调整后EBIT利润较上年同期下降59%,至10.5亿美元。

Snap(SNAP.US)Q4营收、Q1利润指引均逊于预期。Snap Q4营收同比增长5%至13.61亿美元,不及分析师平均预期的13.8亿美元。净亏损2.48亿美元,低于分析师平均预期的亏损2.87亿美元,上年同期净亏损2.88亿美元;调整后的息税折旧摊销前利润为1.59亿美元,同比下降32%;调整后的每股收益为0.08美元,同比下降43%,但好于分析师平均预期的0.06美元。2023年全年营收为46.06亿美元,同比基本持平。全年净亏损13.22亿美元;调整后的EBITDA为1.62亿美元,同比下降57%;调整后的每股收益为0.09美元,同比下降47%。由于数字广告市场持续低迷,Snap Q4营收令人失望,且对2024年第一季度亏损的指引远超分析师预期。

油价下跌导致道达尔(TTE.US)Q4利润不及预期,将提高股息挽回投资者。道达尔Q4营收为547.65亿美元,同比下降14%,高于市场预期的497.3亿美元;净利润为50.63亿美元,同比增长55%;调整后净利润同比下降 31% 至 52.3 亿美元,低于分析师平均预期的 56.6 亿美元;摊薄后每股收益为2.16美元,上年同期为2.97美元,不及市场预期的2.34美元。道达尔提高了派息,并继续进行股票回购,摆脱了因油气价格疲软和炼油利润率下降而导致的第四季度收益下降31%的影响。该公司季度调整后核心收益(调整后EBITDA)为117亿美元,同比下降27%,日产量为248.3万桶,同比下降12%。

Equinor(EQNR.US)Q4营业利润超预期,削减2024年资本分配总额。Equinor Q4营业利润为87.5亿美元,同比下降47%,但好于市场预期的84.6亿美元;税后利润为18.8亿美元,同比下降60%。该公司Q4盈利出现大幅下滑主要原因是天然气价格出现大幅回落。Equinor2023年全年营业利润为357.7亿美元,同比下降55%;税后利润为103.7亿美元,同比下降54%。Equinor Q4产量为219.7万桶石油当量/日,同比增长7%。这推动该公司全年产量为208.2万桶石油当量/日,同比增长2%,好于预期的1.5%。Equinor表示,2024年将向股东返还140亿美元资本(包括股息和股票回购),低于2023年的170亿美元。

行业复苏最新迹象!台积电(TSM.US)1月营收同比增长7.9%。在人工智能芯片的强劲需求帮助抵消了消费电子产品的持续疲软后,台积电1月份的销售额有所上升。数据显示,台积电1月营收2157.85亿台币(约合69亿美元),环比增长22.4%,同比增长7.9%。据了解,这一营收增长是人们期待已久的行业反弹即将到来的最新迹象。据彭博智库的分析,随着需求的增长,台积电凭借其在最先进技术和人工智能芯片领域的领先地位,有望超越同行。值得一提的是,台积电上个月曾表示,预计第三季度营收增长至少为8%,在180亿至188亿美元之间。

危机四伏?一周之内被降三次,穆迪将纽约社区银行(NYCB.US)降为垃圾级。纽约社区银行的信用等级被穆迪下调为垃圾级别,此前不到一周,这家地区性银行通过削减派息和储备金来弥补与商业房地产相关的问题贷款,引起了股东的恐慌。在过去五个交易日中,该公司股价有四个交易日下跌了两位数,2月7日纽约社区银行再度下挫22%,累计跌幅达59.54%。鉴于对房地产风险的担忧,纽约社区银行的业绩公布后,地区性银行股普遍承压,导致KBW地区性银行指数今年以来下跌了约12%。穆迪在周二的一份报告中写道,纽约社区银行正面临着多方面的金融风险和治理挑战,穆迪将该公司的长期发行人评级从投资级下调两级至Ba2。

Apple Watch避免新麻烦,苹果(AAPL.US)赢得和AliveCor的诉讼。一名联邦法官驳回了创业公司AliveCor起诉苹果非法垄断美国Apple Watch心率监测应用市场的诉讼。去年10月,美国国际贸易委员会裁定,苹果侵犯 Masimo 的血氧检测技术,发布禁令阻止苹果在美国销售 Apple Watch Series 9 和 Apple Watch Ultra 2 智能手表。加州奥克兰的美国地区法官Jeffrey White裁定AliveCor败诉,AliveCor开发了一款识别不规则心跳的应用程序。然而,出于保密考虑,White决定背后的原因暂时保密。AliveCor指控苹果违反了联邦谢尔曼反垄断法和加州不正当竞争法。AliveCor表示不同意法院的裁决,并计划提起上诉。

重要经济数据和事件预告

北京时间21:30:美国12月贸易帐(亿美元)。

北京时间23:30:美国截至2月2日当周EIA原油库存变动(万桶)

次日北京时间凌晨02:00:美国2月7日10年期国债竞拍-总金额(亿美元)。

次日北京时间凌晨00:00:美联储理事库格勒发表讲话。

次日北京时间凌晨0:30:2025年FOMC票委、波士顿联储主席柯林斯在波士顿经济俱乐部发表讲话。

次日北京时间凌晨01:30:2024年FOMC票委、里奇蒙德联储主席巴尔金发表讲话。

次日北京时间凌晨03:00:美联储理事鲍曼就支持小企业发表讲话。

业绩预告

周四早间:迪士尼(DIS.US)、Arm(ARM.US)、PayPal(PYPL.US)

周四盘前:本田(HMC.US)、阿斯利康(AZN.US)、联合利华(UL.US)、Cameco(CCJ.US)