交付量或无望催化特斯拉(TSLA.US)股价 FSD才是真正的“救星”?

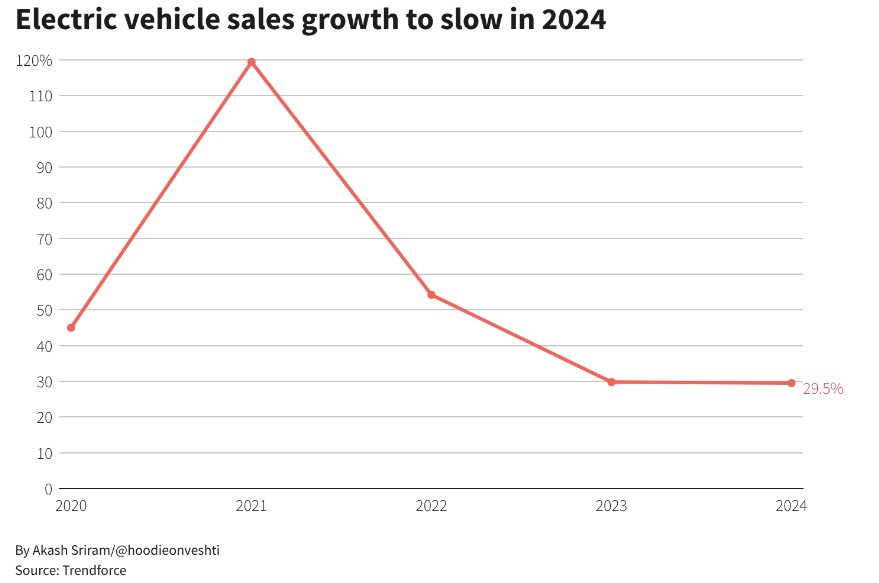

查投资获悉,全球电动汽车领导者特斯拉(TSLA.US)预计将于下周公布疲软的第一季度汽车交付数据,曾经是特斯拉股价最大积极催化剂之一的交付量,2024年可能难以提振特斯拉股价,甚至有可能拖累特斯拉股价。对于特斯拉来说,降价带来的销售量提振作用不断减弱,且在电动汽车市场需求急剧放缓的情况下,特斯拉面临来自中国汽车制造商们的激烈竞争压力。经过多年来快速且持续强劲的销售额以及销量增长速度,特斯拉成为了世界上最有价值的电动汽车制造商,但在高利率等多重重压之下,这位全球电动汽车领导者正准备迎接2024年销量增长急剧放缓之势。

美联储长期维持高利率的预期大幅削弱全球消费者对特斯拉各类电动汽车车型的购买兴趣,毕竟多数购买者依赖分期付款利率。与此同时,特斯拉在中国这个全球最大规模电动汽车市场的竞争对手们正在纷纷推出廉价车型,而特斯拉则在更新老旧车型方面一直行动迟缓。

华尔街大行摩根士丹利(Morgan Stanley)的知名分析师亚当•乔纳斯(Adam Jonas)在本月早些时候给客户的一份报告中表示:“特斯拉可能已经看到消费者对降价感到十分厌倦,可能正在测试该公司可能无法接受的盈利水平。”“考虑到特斯拉产品线的年龄,这种情况可能不会在短期内显著改善。”

统计数据显示,悲观的需求预期导致特斯拉股价今年迄今暴跌近28%,成为标普500指数(S&P 500)成份股中表现最差的公司之一。

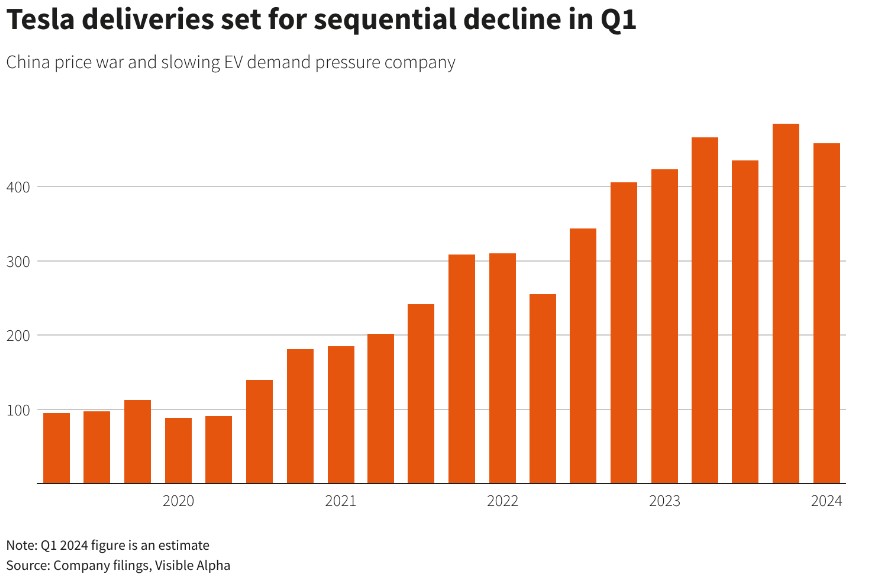

根据Visible Alpha对17位分析师的调查与咨询数据,预计特斯拉在截至3月31日的第一季度将交付大约45.85万辆汽车。这一数字高于去年同期的422,875辆汽车,但比前三个月下降5%以上。

“北美价格屠夫”特斯拉面临至暗时刻?

自2022年底以来,特斯拉在CEO马斯克的领导下以牺牲利润率为代价大幅降低了特斯拉各类电动汽车车型的价格,在前期此举确实有助于提高销量,但也让许多看到汽车价值暴跌的客户们感到沮丧。

然而,在价格战后期,特斯拉降价带来的销量提振效应可谓消失殆尽,随着全球电动汽车价格战愈演愈烈,特斯拉面临来自中国汽车制造商们的激烈竞争压力,中国这个全球最大规模电动汽车市场的竞争对手们纷纷推出廉价车型对抗特斯拉,使得特斯拉近期在中国的销量不断受挫,让出中国电动汽车销售霸主这一头衔。

马斯克曾表示,需要降价来保持工厂的高效率运转,并将需求抑制归咎于冬季消费者在能源上的高额支出以及全球高借贷成本。今年年初,特斯拉在美国、中国和德国市场继续降价,同时加大各种折扣和激励措施,以推动电动汽车需求。例如,特斯拉目前在美国为一些新款Model Y提供高达7,680美元的折扣。

汇丰(HSBC)在本周发布的一份报告中表示:“特斯拉已经拥有一项可疑的荣誉,即成为美国贬值最快的汽车。”“我们可以看到,更便宜的价格是如何适用于消耗品的,但我们不太相信它适用于耐用级别的消费品,因为残余是成本等式的一部分。”

今年1月份,特斯拉曾经警告称,由于该公司专注于下一代电动汽车的研发与大规模生产,今年的销售额增长速度将“明显下降”。

更重要的是,一场旷日持久的价格战使得特斯拉最依赖的市场之一——中国,成为这家汽车制造商的艰难市场,特斯拉在第四季度将中国市场,甚至全球最畅销电动汽车制造商的头衔让给了在中国同样大幅降价的比亚迪。

有统计数据显示,今年前两个月,特斯拉在中国生产的电动汽车交付131,812辆,同比下降约6.2%。

在美国,由于政府限制从中国采购电动汽车电池等材料,特斯拉的Model 3紧凑型轿车是今年不符合7500美元联邦税收抵免资格的车型之一。

值得注意的是,美国的买家们自2023年下半年一直在选择价格更便宜的混合动力类型汽车,这种汽车比纯汽油动力汽车更加省油,并且行驶里程也比纯粹电池驱动的电动汽车更长。因此华尔街分析师们对于电动汽车的需求预期在2024年不断下滑。

此外,在本季度,特斯拉还不得不应对德国工厂停产这一严峻问题,但是有分析师预计,德国工厂停产对特斯拉交付量的影响相对较小。

1月29日至2月11日,位于柏林附近的特斯拉工厂暂停了大部分生产线,原因是红海航运危机阻碍了特斯拉汽车所需的重要零部件供应。此后在今年3月,在3月5日的纵火案发生后,该工厂面临了大约一周左右的停工。在当时,德国极左活动人士声称,纵火导致该工厂附近的一座电塔起火。

华尔街对于特斯拉股价前景分歧巨大! FSD会否成特斯拉股价最强催化?

当前,华尔街分析师们对特斯拉的整体看法正在迅速恶化,主要因为在高利率压力之下电动汽车销量增速放缓的迹象日益显著,并且全球各政府的激励措施日渐枯竭。华尔街分析师对特斯拉未来12个月股价的平均预期为197.77美元,但最低为85美元,最高为320美元,两者相差巨大。

在3月,华尔街大行富国银行将特斯拉的评级下调至最低,理由是该公司可能会进一步降价,从而影响其利润。富国银行分析师Colin Langan将特斯拉评级从“持股观望”下调为“减持”,并将其目标价从200美元大幅下调至125美元。他表示,特斯拉相对于其他“美股七巨头”过高的估值“可能是一个风险”。

分析师Langan在研报中表示:“我们看到销量的下行风险,因为价格削减的影响正在减弱。我们看到来自令人失望的交付量和更多价格削减的逆风,这可能导致对每股收益的负面修正。”他补充道:“我们对2024年和2025年的每股收益估计分别比共识预期低32%和52%。”

伯恩斯坦分析师们将特斯拉的目标股价从每股150美元下调至120美元。这意味着该股较周三的收盘价179.83美元将大幅下跌。伯恩斯坦指出,事实上,特斯拉的估值在过去数年一直很高,但这是因为特斯拉过去的增长率要高得多,而如今的情况与此前截然不同。

伯恩斯坦将特斯拉今年的产量预期下调至198万辆,低于市场普遍预测的206万辆,同时预计直到2025年底前,特斯拉都将维持疲弱的销售额增长势头。

在美国,造车巨头们近期纷纷紧急暂停电动汽车扩张计划。去年年底,福特汽车(F.US)以需求疲软为由,推迟了对其电动汽车业务价值120亿美元的投资。通用汽车(GM.US)取消了与本田汽车(HMC.US)达成的价值50亿美元的平价电动汽车生产协议,并放弃了长期以来对2024年的产量预测。电动汽车初创公司Rivian Automotive(RIVN.US)在2月份宣布计划裁员10%的同时,发布了非常疲弱的2024年产量预测。

但是,以来自摩根士丹利的乔纳斯(Adam Jonas)为代表的看涨特斯拉分析师们普遍表示,特斯拉推出的全自动驾驶(FSD) V12试驾服务也是他们看好特斯拉股票的重要逻辑。

特斯拉自2024年3月16日起,开始向美国全境FSD订购和订阅用户推送最新的FSD Beta V12.3版本高阶辅助驾驶系统。此次推送是继V12.1 和V12.2 在员工内部和小范围用户测试后首次大范围推送,此次推送意味着以FSD V12为代表的端到端智驾模型商业落地近在咫尺。此后在3月26日,马斯克向特斯拉全体员工发送邮件,要求北美员工在交付车辆前安装并激活FSD V12.3.1,为新客户提供FSD试驾体验。

因此,特斯拉FSD V12有望在北美开始加速落地,全面推送指日可待,而全新的“端到端”架构有望显著提升FSD的智驾能力和用户体验,特斯拉智驾有望迎来自己的ChatGPT时刻。

摩根士丹利分析师乔纳斯将特斯拉的目标股价维持在此前经调整后的320美元,评级仍为“增持”。这位看涨特斯拉的分析师表示,特斯拉Dojo超算体系有望推动特斯拉FSD以及自动驾驶出租车全面普及,可能推动市值至多增加5000亿美元,就像AWS对于亚马逊的意义一样。持类似观点的华尔街投资机构还包括Wedbush,该机构看涨特斯拉股价至315美元。

Altimeter Capital首席执行官Bradley Gerstner近日表示,特斯拉推出的全自动驾驶(FSD)Beta版V12也是他如此看好特斯拉股票的原因之一。“当我试驾时,这有点像ChatGPT时刻,”他指出,“(特斯拉)完全放弃了他们之前的确定性模型,转而采用模仿学习模型,这是第一次真正感觉像一个人在驾驶汽车,而Waymo仍然是一个确定性模型。”

Gerstner还积极评价了全自动驾驶功能每月199美元的订阅价格,并将其与苹果(AAPL.US)发布Apple Music流媒体服务时的价格进行了比较。“这是其他人无法轻易复制的东西,”他表示,“(埃隆·马斯克)已经让500万辆机器人汽车上路,收集训练这种模仿模型的数据;这使得它明显更好,几乎不可能被所有传统的OEM(原始设备制造商)复制。”

在深水资产管理公司管理合伙人Gene Munster看来,FSD功能对特斯拉的股价而言意义重大,FSD具备大幅提高营收的潜力。Munster预计,虽然特斯拉目前向客户收取每月199美元的费用,但是如果FSD套餐的价格降至每月100美元,并将该软件授权给市场上25%的新车和轻型卡车,有可能使特斯拉的营收增加约40亿美元。Munster预计到第五年,该公司年营收可能将增加约200亿美元。