获投行业务反弹“襄助”,美国银行(BAC.US)Q1业绩略优于预期

查投资获悉,美国银行(BAC.US)周二公布第一季财报,利润和营收均超过分析师预期,利息收入和投资银行业务均好于预期。营收为259.8亿美元,同比下降1.8%,分析师预期为254.6亿美元。净利润为67亿美元,合每股盈利76美分,同比下降18%。剔除7亿美元的FDIC特别评估费用,调整后每股盈利83美分,分析师预期为76美分。

受益于借贷成本上升,净利息收入超预期

其中,按收入类别划分,Q1净利息收入(NII)为141.9亿美元,同比下降3%,但高于预期的139.3亿美元。NII即该公司从贷款和投资中获得的收入与向客户支付的存款收入之间的差额。近几个季度以来,由于融资成本随着利率上升而攀升,美国银行NII一直在下降。Q1非利息收入为118亿美元,同比持稳,超过了预期的116亿美元,比第四季度的80.1亿美元有较大增幅。

上周,摩根大通(JPM.US)和富国银行(WFC.US)公布的NII均低于分析师预期,高管们认为这是融资成本上升所致。

存贷款余额持稳

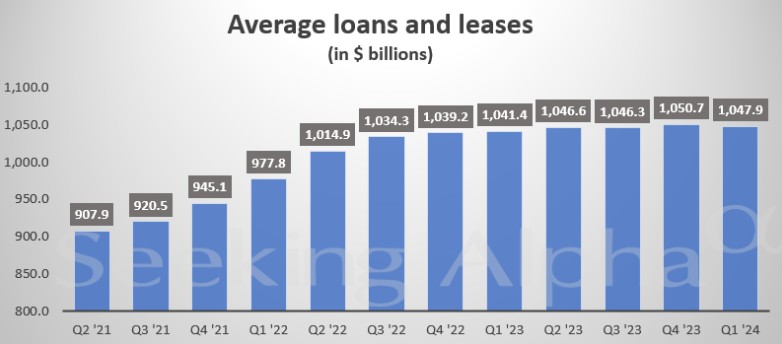

截至第一季度末,该公司的贷款余额增至1.05万亿美元,较上年同期增长0.3%,低于分析师预期的1.06万亿美元。美国银行首席财务官Alastair Borthwick表示,贷款——高利率使得借贷成本更高——仍然“低迷”。

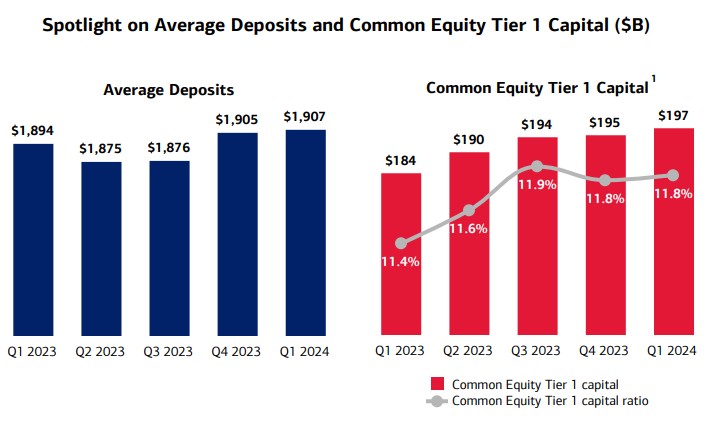

自一年前硅谷银行倒闭、导致资金外流更为普遍以来,存款一直受到密切关注。美国银行的存款保持稳定。第一季度存款总额增至1.95万亿美元,较前三个月增长1.2%。

美国银行Q1调整后的平均有形普通股股东权益回报率为13.8%,上一季度为11.7%,上年同期为17.4%。

信用卡冲销率上升,信贷损失拨备增加

强劲的美国经济、强劲的股市和一系列大型交易重燃了经济复苏初露曙光的希望,不过业内高管表达了谨慎的乐观情绪。银行业高管上周表示,对美国降息预期的转变和经济前景的不确定性,使得预测未来利润变得更加困难。

如果未来几个月美联储在更长时间内维持较高利率,过去两年从利率上升中获得丰厚利润的银行可能会继续增加收益。但如果潜在的经济放缓阻止借款人贷款,他们的收入可能会减少。

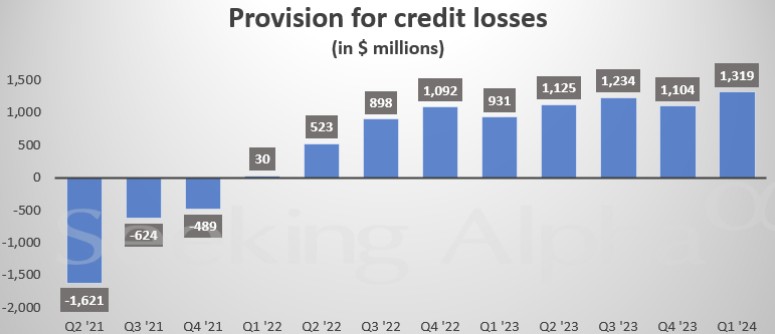

美国银行第一季度拨备了更多资金以应对不良贷款。Q1信贷损失拨备为13亿美元,高于2023年第四季度的11亿美元和2023年第一季度的9.31亿美元。其中,净冲销为15亿美元,较2023年第四季度增长26%;信用卡冲销的增加主要是上一季度遗留下来的,目前正在趋于平缓。

成本上升

费用成本一直是投资者关注的另一个焦点,持续的通胀给支出带来压力。Q1非利息支出较上年同期飙升6.2%,至172亿美元,原因是FDIC对去年地区银行倒闭进行收取了7亿美元的特别评估费用。分析师此前预计增长2.6%,至167亿美元。

如果剔除联邦存款保险公司的费用,Q1调整后的非利息支出(不包括FDIC特别评估)为165亿美元,增长2%,高于第四季度的156亿美元和2023年第一季度的162亿美元。

投行与交易业务强劲

投行业务收入同意增长35%,至15.7亿美元,超过了13.6亿美元的预期,此前高盛(GS.US)和摩根大通等竞争对手的投行业务收入与也出现了类似的增长。这也比Borthwick给出的预期要高得多。Borthwick上个月告诉分析师,预计投行业务收入将比去年同期增长10%至15%。

美国银行的交易业务收入也略高于预期。固定收益业务收入下降3.6%至33.1亿美元,但略高于32.4亿美元的预期;股票业务收入增长15%,至18.7亿美元,高于18.4亿美元的预期。

各部门业绩

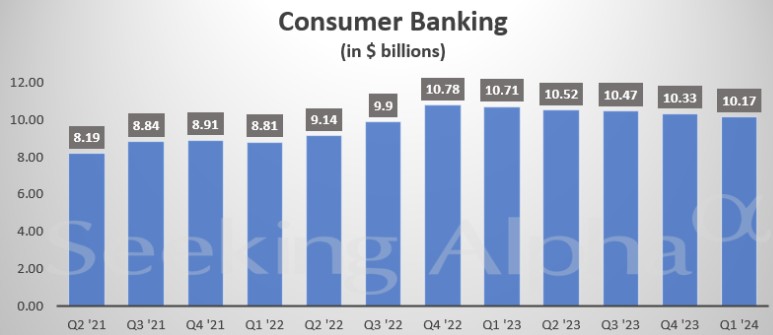

消费者银行业务收入为102亿美元,上一季度为103亿美元,上年同期为107亿美元;净利润为26.6亿美元,低于上一季度的27.7亿美元和上年同期的31.1亿美元。存款平均余额为9525亿美元,低于2023年第四季度的9592亿美元。信用卡/借记卡总支出为2194亿美元,同比增长5%。

全球财富和投资管理收入为55.9亿美元,高于上一季度的52.3亿美元和上年同期的53.2亿美元;净利润为10.1亿美元,低于上一季度的10.2亿美元,但高于上年同期的9.17亿美元。受更高的市场估值和正的净客户流量的推动。

全球银行业务收入为59.8亿美元,高于上一季度的59.3亿美元,低于上年同期的62亿美元;净利润19.9亿美元,低于第四季度的24.7亿美元和上年同期的25.6亿美元。存款平均余额为5257亿美元,同比增长7%,平均贷款和租赁为3736亿美元,同比下降2%。

全球市场业务收入为58.8亿美元,上一季度为42.2亿美元,上年同期为56.3亿美元;净利润(不含DVA)17.9亿美元,高于上一季度的7.36亿美元和上年同期的16.8亿美元。不计净DVA的销售和交易收入同比增长2%。