兴业证券:未来还有多少增量资金?

前言:回顾历史,充沛的增量资金是行情最终发展为牛市的重要驱动。当下随着中国权益市场回暖,各类资金已有明显放量。展望未来,还有哪些增量资金?详见报告。

公募:ETF持续提供增量资金

1.1、ETF资金持续净流入,被动型基金显著扩容

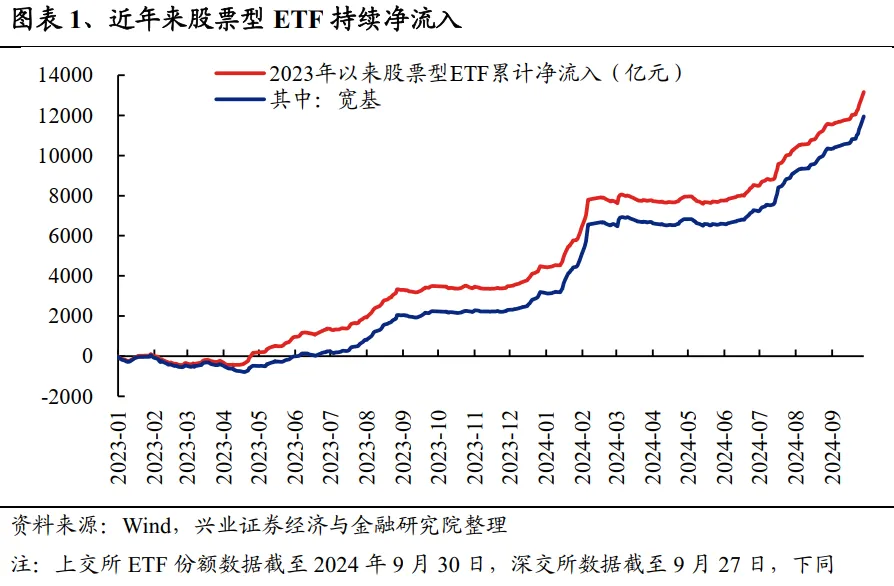

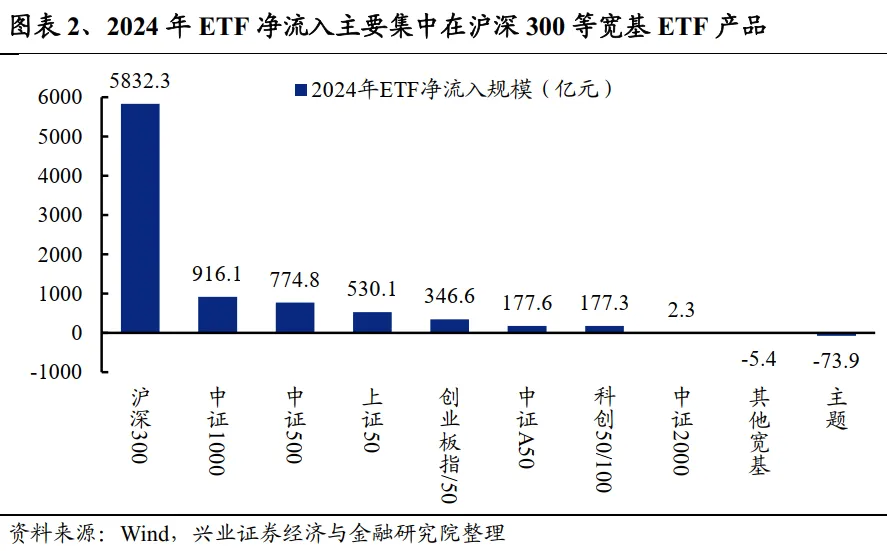

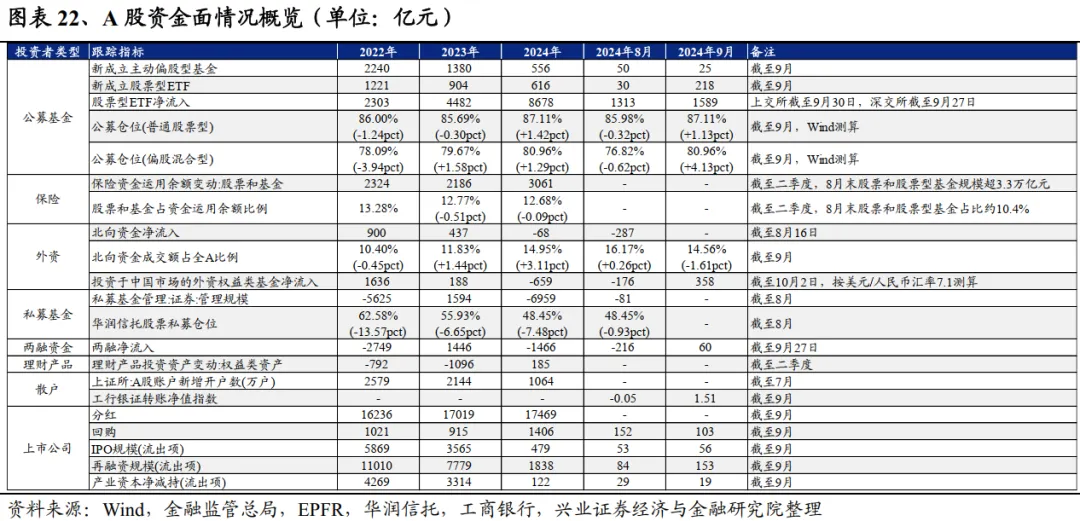

2024年股票型ETF累计净流入规模近8700亿元。截至9月30日,2024年初以来股票型ETF累计净流入8678亿元,其中宽基类ETF为主要增量、获净流入8752亿元,而主题ETF则整体呈现净流出[1]。结构上,沪深300ETF获净流入5832亿元,中证1000(916亿元)、中证500(775亿元)等净流入规模靠前。

[1] 上交所ETF份额数据截至2024年9月30日,深交所数据截至9月27日,下同

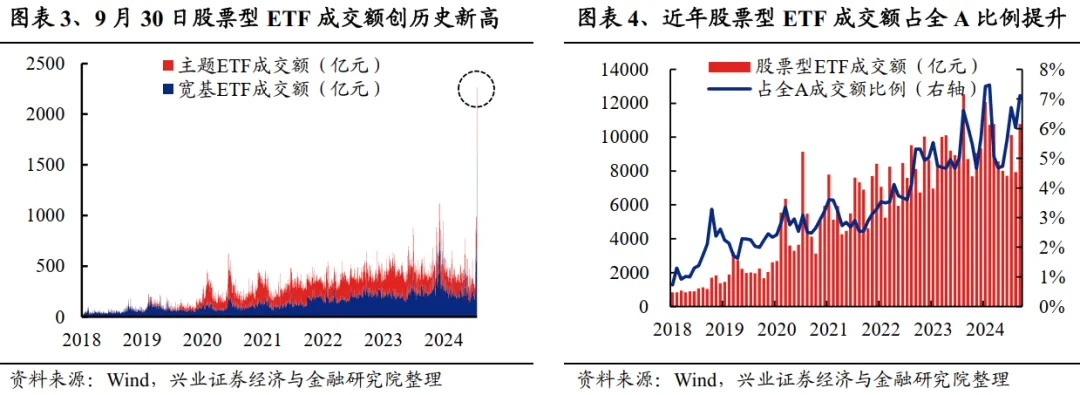

股票型ETF热度不仅在于场外机构申赎,ETF场内成交额创下历史新高,显示散户参与度也在提高。9月30日股票型ETF场内成交额高达2263亿元,是此前峰值的两倍(2024年2月7日,1123亿元);作为对比,2018-2023年期间ETF场内日均成交额仅258亿元。

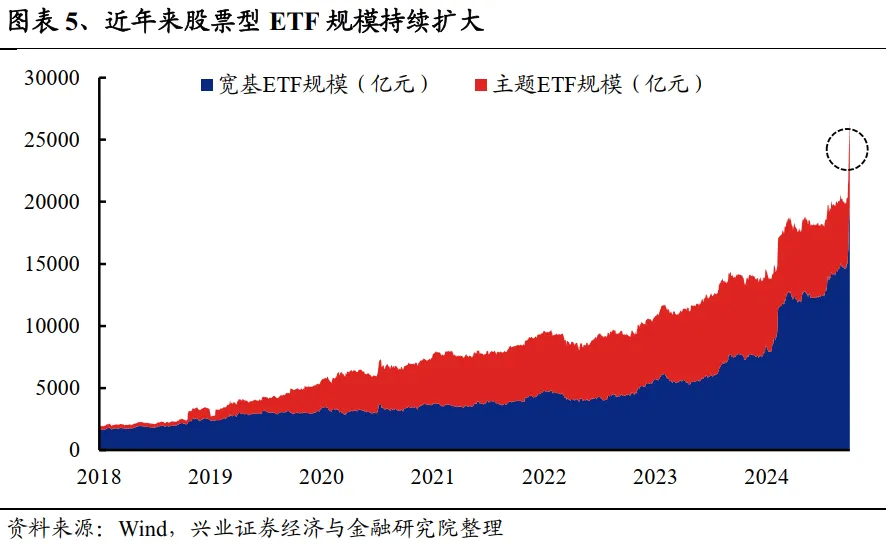

ETF已经成为各类机构和散户等投资者布局资本市场的重要途径,被动型基金规模持续扩容。截至9月30日,股票型ETF规模已超过2.6万亿元,其中宽基ETF已接近2万亿水平[2]。新“国九条”提出,“建立交易型开放式指数基金快速审批通道,推动指数化投资发展”;证监会主席吴清在9月24日国新办新闻发布会上介绍称,将“大力推动宽基ETF等指数化产品创新,适时推出更多包括创业板、科创板等中小盘ETF基金产品”。往后看,ETF市场有望继续高质量发展,以满足各类投资者日益增长的投资需求。

[2] 深交所ETF规模数据截至9月27日,9月30日所有宽基ETF规模理论上已超过2万亿元

1.2、主动偏股型基金有望迎来仓位回补

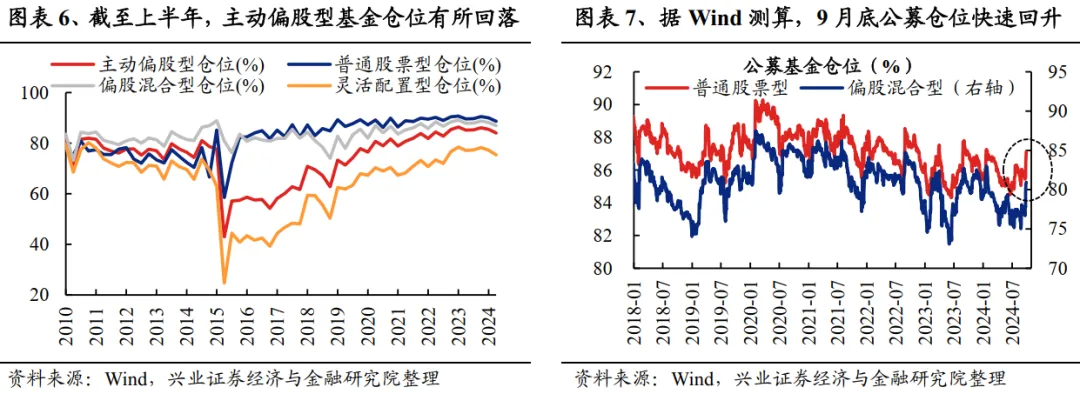

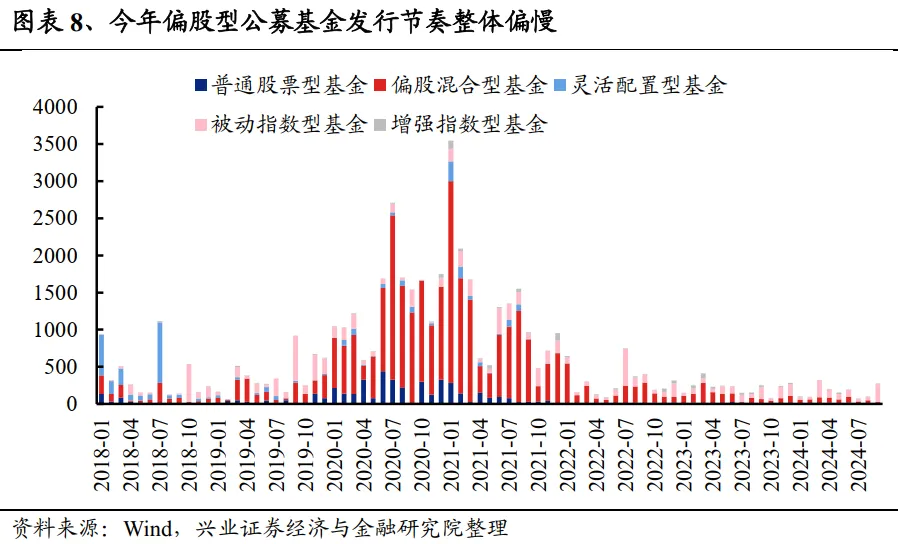

主动偏股型基金有望重新提高股票配置比例。截至2024年二季度,主动偏股型基金股票配置比例为84.07%,较一季度回落1.36个百分点,已连续两个季度下滑;其中普通股票型基金、偏股混合型基金和灵活配置型基金股票仓位分别为88.70%、86.93%和75.40%,较一季度回落1.27、1.25和1.77个百分点。随着近期A股市场快速企稳回升,主动偏股型基金有望重新回补股票仓位,基金发行也有望回暖。

保险:多项政策鼓励险资加大对于资本市场的投资力度

2.1、险资成为今年A股市场难得的增量

根据国家金融监管总局公布的数据,截至2024年8月,今年保险公司保费收入累计规模达4.4万亿元,同比增长13.40%;保险资金运用余额31.8万亿元,同比增长10.40%,带来大量险资配置需求。

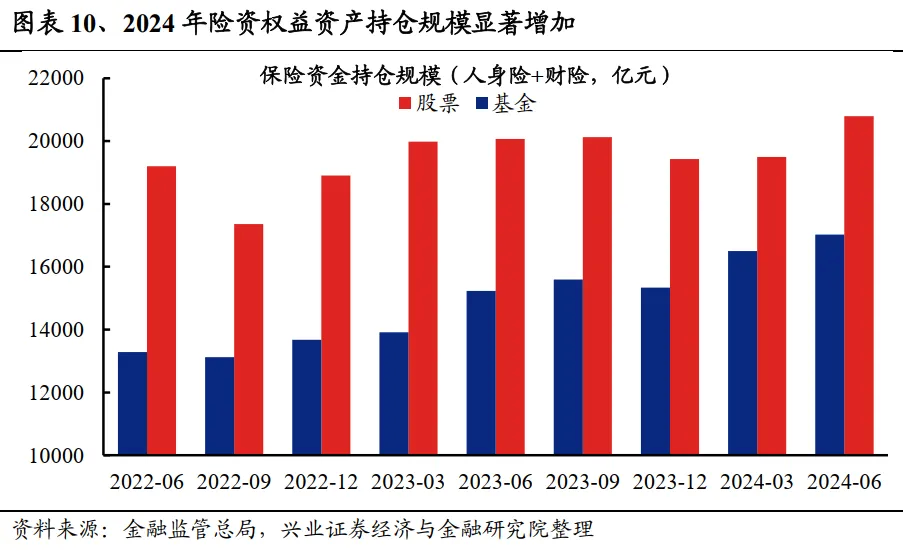

尽管今年上半年A股市场表现整体较为疲软,险资的权益仓位也处在历史低位,但保险资金绝对规模的增长,仍为市场注入了大量的流动性。截至2024年二季度末,保险资金(财险+人身险口径,占险资总规模的96.6%)合计持有的股票和基金规模分别较年初增加1369亿和1693亿元,成为今年市场难得的增量。

此外,中国人寿和新华人寿发布公告称双方分别出资250亿元共同发起设立私募证券投资基金,保险公司频繁“举牌”A股和H股上市公司,均体现了近年来险资入市意愿有着显著提升。

2.2、政策鼓励中长期资金入市,险资未来仍将是重要的资金来源

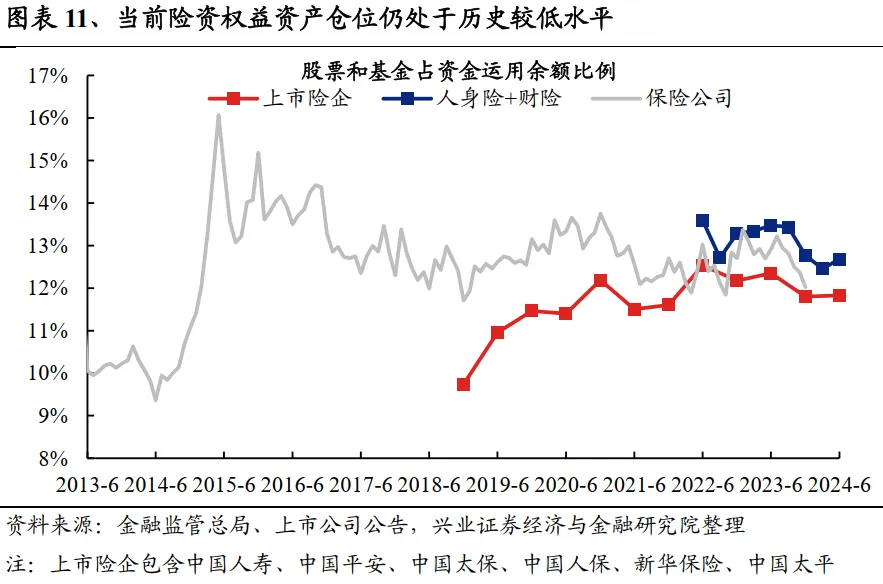

今年以来多项政策鼓励以险资为代表的中长期资金发挥其作为耐心资本的引领作用,通过优化长周期考核机制等方式,进一步引导保险公司加大对于资本市场的投资力度。同时,中国人民银行创设“互换便利”的新货币政策工具,支持符合条件的证券、基金、保险公司通过资产质押从中央银行获取流动性。当前大部分保险公司股票投资比例距离政策上限还有较大空间,随着A股市场的企稳复苏和政策层面的支持,险资有望继续加大权益配置比例,为资本市场提供增量资金。

9月11日国务院发布《关于加强监管防范风险 推动保险业高质量发展的若干意见》(保险新“国十条”),提及“发挥保险资金长期投资优势。培育真正的耐心资本,推动资金、资本、资产良性循环”。

9月26日政治局会议指出,“要努力提振资本市场,大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点”。

9月26日中央金融办、中国证监会联合印发《关于推动中长期资金入市的指导意见》(全文简称“《指导意见》”),提出要“培育壮大保险资金等耐心资本,打通影响保险资金长期投资的制度障碍,完善考核评估机制,丰富商业保险资金长期投资模式,完善权益投资监管制度,督促指导国有保险公司优化长周期考核机制,促进保险机构做坚定的价值投资者,为资本市场提供稳定的长期投资”。

外资:对于中国权益资产的关注度提升

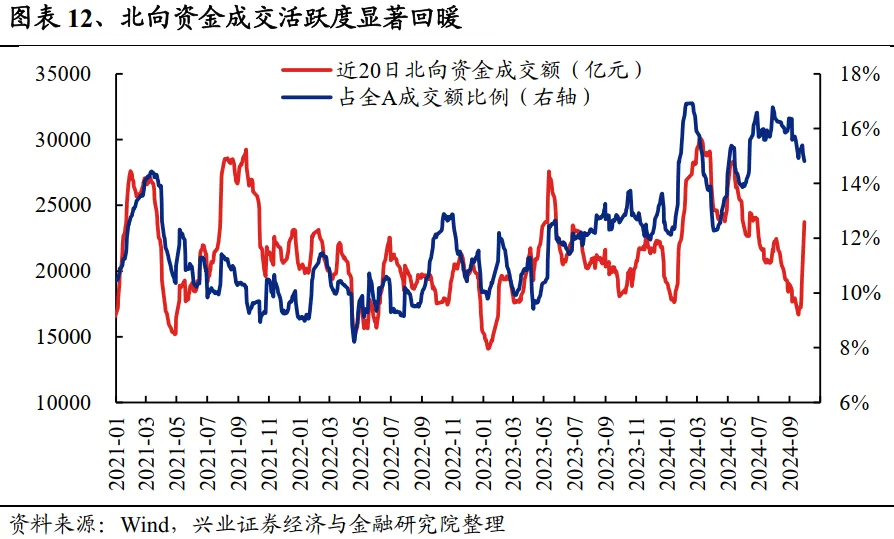

北向资金成交活跃度显著回暖。由于陆股通自8月16日起停止披露日度净买入数据,目前可高频跟踪的仅有成交额数据。9月24日至9月30日期间,北向资金累计成交超一万亿元,占全A成交额比例为14.7%。

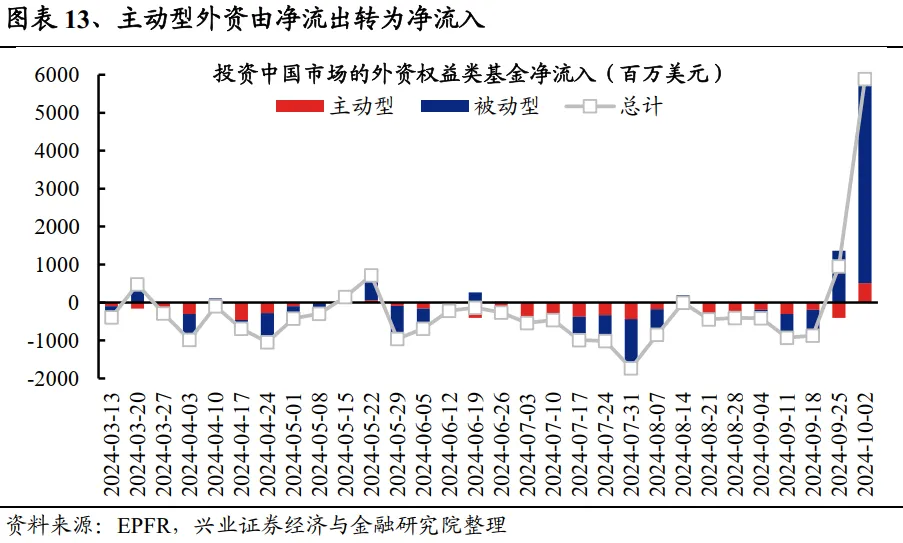

主动型外资对中国权益类资产关注度提升。EPFR数据显示,上周(9月26日至10月2日)投资于中国市场的外资股票型基金大幅净流入58.9亿美元,其中主动型外资由此前的净流出4.1亿美元转为净流入5.1亿美元,被动型外资净流入规模则由此前的13.4亿美元扩大至53.8亿美元。随着中国股市回暖及经济企稳,资本追逐利润的本性下,欧美资金和“一带一路”国家的资金有望兴起新一轮配置中国股市的热潮。

私募:股票仓位提升空间较大

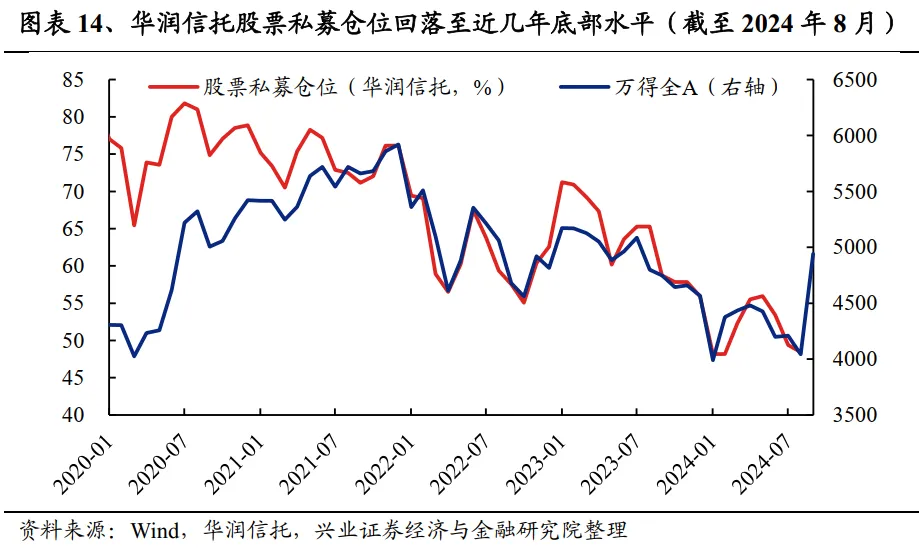

股票私募基金仓位提升空间较大。截至2024年8月,股票私募仓位由上月的49.38%回落0.93个百分点至48.45%,当前已处于2020年以来极低水平,后续仓位抬升的潜在空间较大。

两融:转为净流入

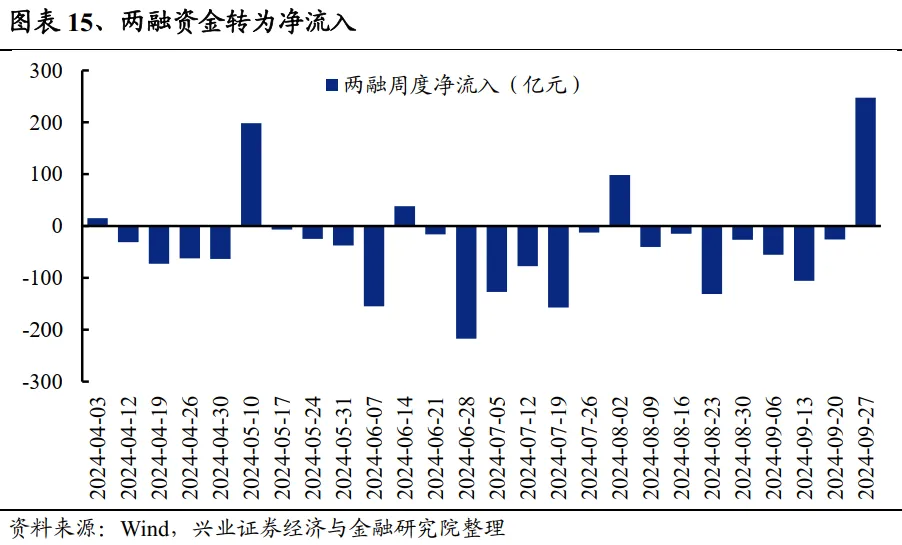

两融资金转为净流入。9月27日当周两融资金净流入247.6亿元,结束连续7周的净流出。随着风险偏好回暖,以两融资金为代表的活跃资金有望持续流入。

散户:入市情绪高涨

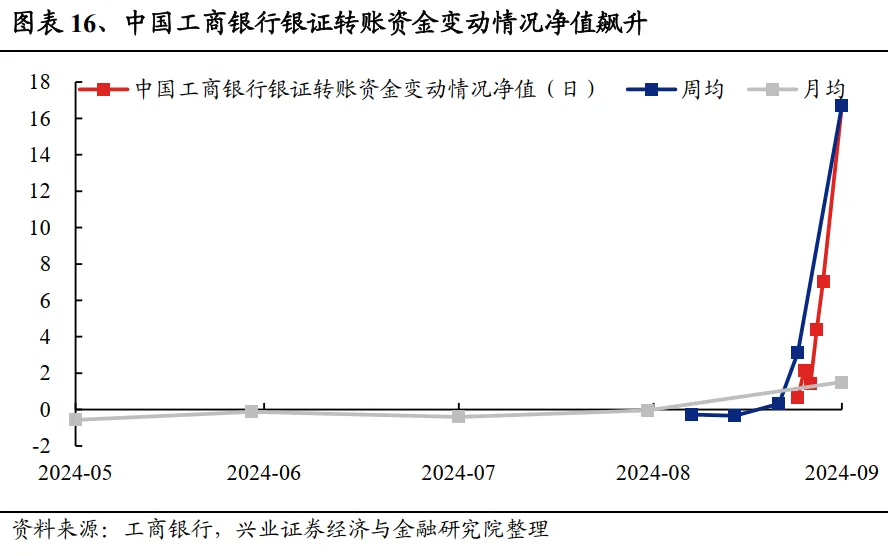

银证转账数据显示散户入市情绪高涨。中国工商银行数据显示,9月30日银证转账资金变动情况净值[3]飙升至16.71,创下2021年以来新高;其中个人投资者净值高达16.92,显示散户入市情绪高涨。

[3] 反映交易日工行全部投资者净转入证券市场资金量情况。净值为正,表示投资者资金净流入证券市场;净值为负,表示投资者资金净流出证券市场。中国工商银行银证转账资金变动情况净值=(对应交易日银转证金额-对应交易日证转银金额)/ 2017年银证转账净转入证券市场资金量每日均值。

上市公司:年内回购规模创历史新高

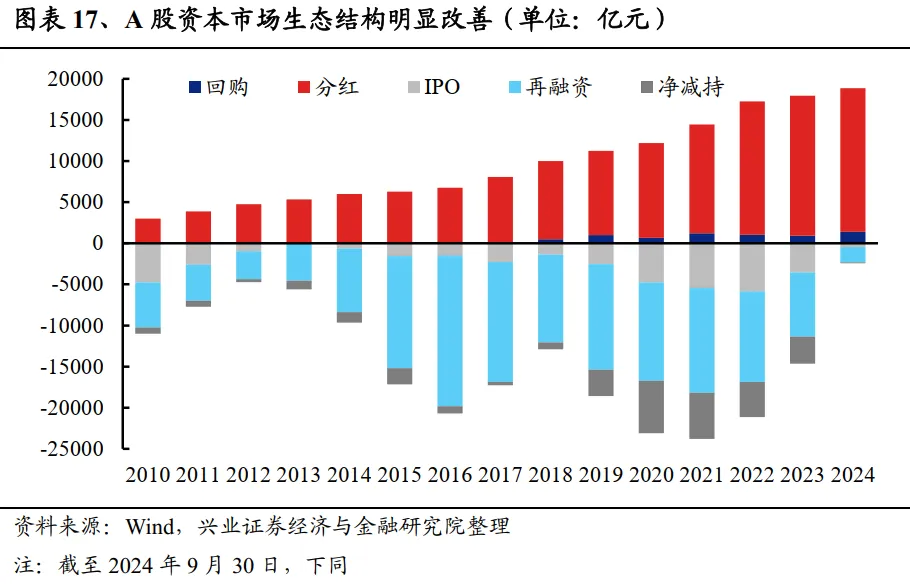

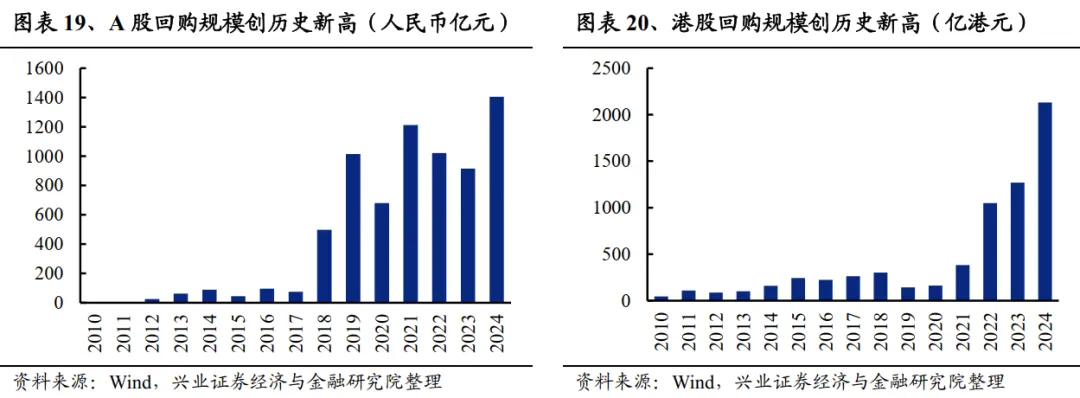

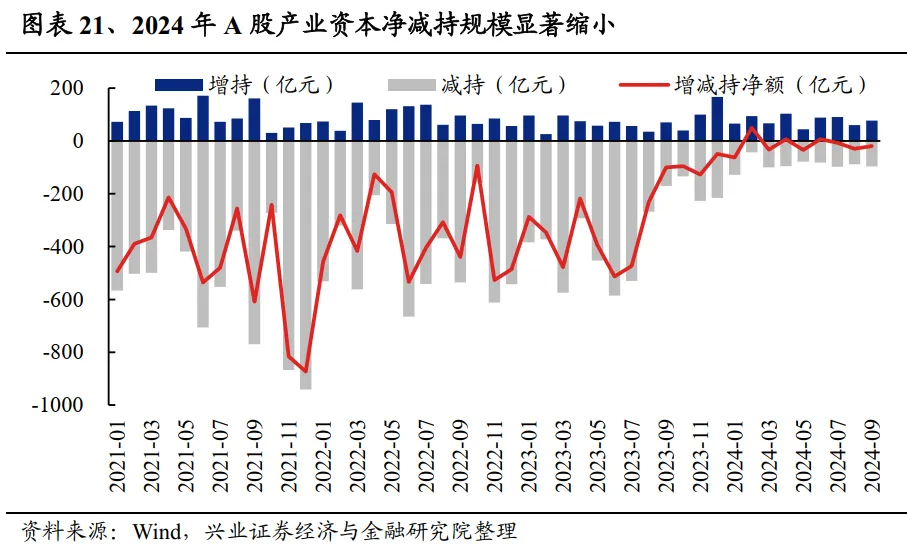

资本市场投融资结构明显改善。去年以来阶段性收紧IPO和再融资节奏、规范股东减持、鼓励上市公司分红回购等资本市场政策已经取得显著成效。截至9月30日,2024年上市公司已实施分红(17469亿元)和回购规模(1406亿元)均创历史新高;年内股东回报(分红+回购)超过融资需求(IPO+再融资+净减持)1.6万亿元,同样创下新高。

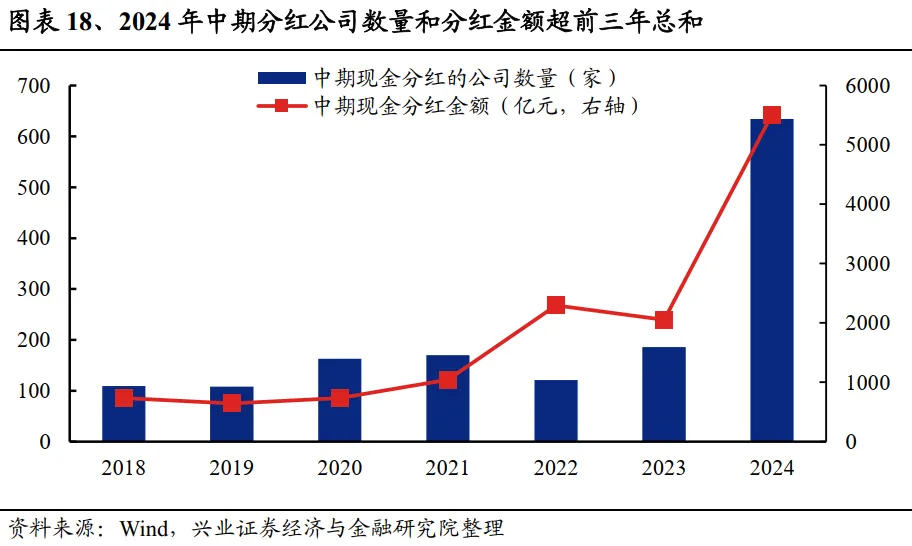

2024年中期分红公司数量和分红金额超前三年总和。新“国九条”要求“强化上市公司现金分红监管”,并明确提出要“增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红”。截至9月30日,2024年已有634家上市公司宣布实施中期现金分红,分红总额达5512亿元,均超过此前三年之和。

2024年上市公司回购规模创历史新高。从2023年底证监会修订发布的《上市公司股份回购规则》,到2024年3月《关于加强上市公司监管的意见(试行)》、4月新“国九条”以及6月港交所修订库存股机制,监管层持续鼓励上市公司股份回购,2024年中国A股和港股回购规模均已远超此前年度最高值。

9月24日,中国人民银行创设股票回购增持专项再贷款,证监会发布市值管理征求意见稿。往后看,不管是分红再投、股份回购,还是产业资本增持,都将为资本市场提供一笔不小的增量资金。

总结

1)随着中国股市回暖及经济企稳,资本追逐利润的本性下,欧美资金和“一带一路”国家的资金有望兴起新一轮配置中国股市的热潮。我们看到,近期外资从short-cover转向积极做多,已成为推动港股大涨的主要力量。对于A股,近年来外资流入显著放缓甚至出现流出,远少于2018-2021年均3000亿以上的规模。外资对于A股的配置仓位也降至历史低位。而近期,我们已看到外资Long-buying和short-cover资金的共振。中长期,外资仓位的回补将驱动资金持续回流中国。

2)当前国内机构对于权益资产的配置比重仍处在历史较低水平,后续规模增长、仓位抬升有望带动增量入市。如险资方面,根据金融监管总局人身险司司长罗艳君在国务院政策例行吹风会上的介绍,截至2024年8月末,保险资金运用余额为31.8万亿元,其中投资股票和股票型基金3.3万亿元,占比仅10.4%。如私募方面,根据华润信托的测算,截至2024年8月末,股票私募仓位为48.45%,同样处于历史低位。而公募方面,尽管仓位由于监管要求并不算低,但近年来规模增长显著放缓。后续随着市场修复,基金发行也有望回暖。

3)国内居民财富向股市新一轮再配置的趋势才刚刚开始。近期市场大涨之下,投资者开户热情高涨。往后看,居民财富、产业资本以及理财资金等向中国股市再配置的趋势下,中国资产有望迎来源源不断的增量资金浇灌。

风险提示

数据口径不同造成偏差、政策落地不及预期等。

本文转载自“尧望后势”微信公众号,分析师:兴证策略团队;查投资编辑:黄晓冬。