摩根士丹利基金:A股牛市条件已初具雏形 后续密切注意企业基本面变化情况

查投资获悉,摩根士丹利基金发文称,自“924”政策组合拳推出以来,A股完成了惊人逆转,从前期震荡回调的阴霾中迅速开启反弹;在短短的6个交易日内,上证指数涨超20%,深证成指涨超40%、创业板指更是涨超66%。而伴随着市场信心的回暖,A股的中长期走势也有望重回上涨趋势。该行认为,这种快涨行情下,未来市场如何演化需要关注几个条件,短期重点看增量资金的流入,中长期看企业基本面的好转。

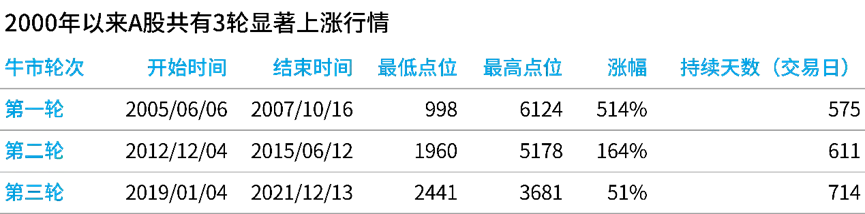

复盘历史,自千禧年以来,A股一共有过3轮显著的上涨行情。历次大涨行情中,都出现过类似的情形,即“利好政策+增量资金+业绩好转”,三者共同作用于长短期预期,形成行情的基本条件。

数据来源:Wind;时间区间:2000.1.7-2024.10.18;标的指数为上证指数。三轮行情均以当期阶段性新低与阶段性新高作为起止时间点,具体时间分别为:2005/6/6- 2007/10/16;2012/12/4- 2015/6/12;2019/1/4- 2021/12/13。过去市场表现不代表未来。

每轮大涨行情,离不开多方面的助力,而归纳其核心因素,主要有几点:

第一轮,主要是股权分置改革启动展开+人民币升值预期带来境内流动性提升。

第二轮,主要是创业板改革+互联网经济兴起+杠杆增量资金入场。

第三轮,主要是海外量化宽松+新能源行业兴起+科技领域国产替代需求强烈。

而对本轮行情来说,前两个条件已经具备:(1)“924”政策组合拳的呵护态度明确,(2)市场信心回暖带动资金流入。而企业基本面的好转,具有一定的滞后性,需要持续的观察。

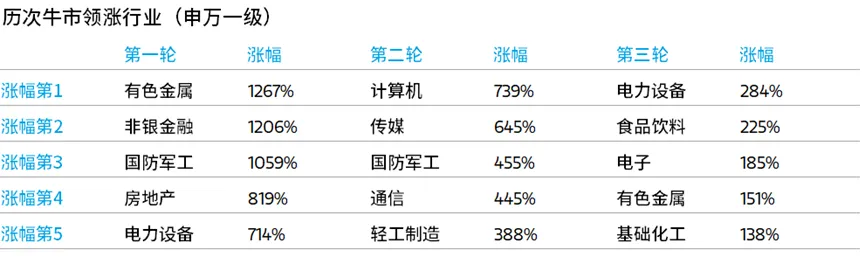

历次牛市谁在领涨?

从历史数据看,每次牛市的领涨行业都在变化,隐约也展现出我国经济发展的重点产业变化脉络。早期以重资产的周期性行业为主,如房地产和有色金属;之后迎来互联网的飞速发展,计算机、传媒行业领涨;再之后是新能源行业重大突破,以及科技行业的国产替代需求。

总的来说,历次牛市的领涨行业基本都是当时的经济发展重点方向,又或者是政策直接利好的刺激领域。

数据来源:Wind;时间区间:2000.1.7-2024.10.18;标的指数为申万一级行业。三轮行情均以当期阶段性新低与阶段性新高作为起止时间点,具体时间分别为:2005/6/6- 2007/10/16;2012/12/4- 2015/6/12;2019/1/4- 2021/12/13。过去市场表现不代表未来。

基金经理如何看待后市?

在最新的三季报中,摩根士丹利基金数量化投资部总监、大摩量化多策略股票的基金经理余斌表示:

“倾向于认为中国资产价格修复会分步骤分阶段完成。9月份美联储开启了降息操作,为中国稳定资产价格提供了重要的施政窗口期。

在保持低通胀水平和社会稳定的局面下,后续将迎来资产价格的第二阶段修复。而最后阶段的价格修复是对中国资产的系统性重估。重估的前提是部分经济参与者的债务问题得到妥善处置,使得进入新一轮信贷扩张周期成为可能。

届时,中国以新质生产力为代表的新兴产业和具有稀缺性的传统产业将同时迎来系统性重估。”

总的来说,“至暗时刻”已过,而在经历了快速上涨后,接下来市场可能会进入波动性加大、分化加剧的阶段。此时不宜“意气用事”、追涨杀跌,不仅会错过宝贵的行情,更可能会出现亏损。