海通证券:政治局会议后政策落地情况及市场表现

核心结论:①724中央政治局会议以来地产、消费和资本市场相关政策接连出台中,地产、券商等已率先表现。②当前市场处于政策密集发布后的验证期,后续进一步向上动力或源自政策落地见效及基本面复苏。③短期内重点关注性价比高的消费,与经济强相关且政策催化强,中长期维度聚焦科技主线。

政治局会议后政策落地情况及市场表现

自724政治局释放了明显的稳增长信号后,政策发力及基本面改善预期下A股及相关板块开始边际修复。如今距离724政治局会议已经过去近三周时间,会后哪些政策已经出台?对应板块市场表现如何?本文我们分别梳理政治局会议后各部委及地方政府出台的相关政策及各板块的市场表现情况。

1. 房地产:政策持续调整优化,相关板块领涨

今年7月24日中央政治局会议召开后,积极的政策定调使得市场预期开始边际转向。我们在《政策有为,未来可期——7月中央政治局会议解读及对股债的影响》中分析过,724政治局会议中关于地产、消费和资本市场的定调是本次会议的亮点,那么目前相关政策和市场预期分别推进到何种程度?下文我们分别从前述这三个方面作分析。

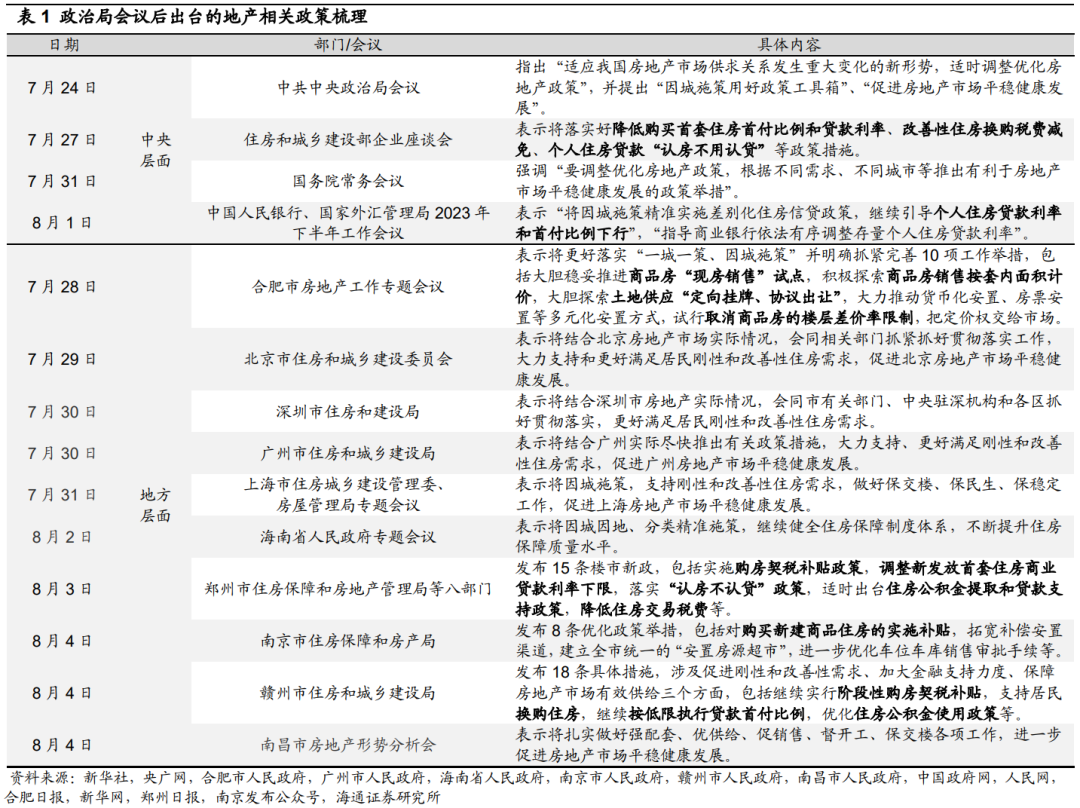

政策端:724政治局会议后房地产政策持续“调整优化”。地产方面,724政治局会议对房地产的表述整体较为积极,指出“适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策”,同时表示要“因城施策用好政策工具箱”,“促进房地产市场平稳健康发展”。会后各部委及地方政府接连发声,地产政策“调整优化”不断落地。中央层面,各部委、重大会议明确地产政策调整方向。7月27日住建部部长倪虹表示将落实好降低购买首套住房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不用认贷”等政策措施;8月1日央行表示“将因城施策精准实施差别化住房信贷政策,继续引导个人住房贷款利率和首付比例下行”,“指导商业银行依法有序调整存量个人住房贷款利率”。地方政府层面,一线城市接连表示要优化地产政策,部分地方地产政策已出现调整。7月29-31日北京住建委、深圳住建局、广州住建局、上海房管局陆续表态支持和满足居民刚性和改善性住房需求;8月3日郑州市八部门联合发布15条楼市新政,明确提及存量房贷利率调整以及落实“认房不认贷”政策;8月4日南京市住房保障和房产局发文进一步优化地产政策举措,对购买新建商品住房的实施补贴。

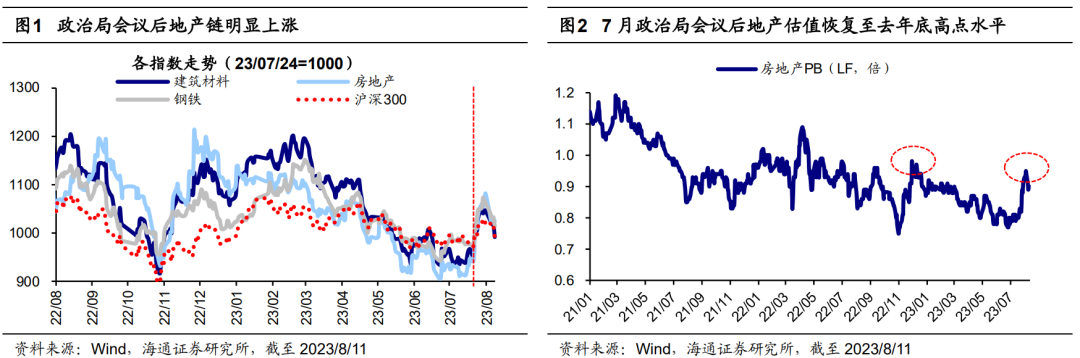

市场端:会议后市场对地产预期明显修复,相关板块整体领涨。本次政治局会议前,在市场悲观预期的影响下地产链板块持续走弱,从指数走势看,去年末在“三支箭”政策催化下房地产行业指数在去年11月底阶段性见顶,此后直至7/24政治局会议前累计涨跌幅达到-22.3%(相对沪深300指数的超额收益为-21.1个百分点,下同),同期建筑材料累计涨跌幅-15.3%(-14.2个百分点)、钢铁-8.6%(-7.5个百分点);从估值看,政治局会议前房地产PB(LF)一度低至0.77倍,近乎处于2013年以来的历史最低水平。724政治局会议召开后地产链开始领涨,23/07/25-23/08/11期间房地产最大/累计涨幅为14.5/8.7%(相对沪深300超额收益为9.4/6.7个百分点,下同)、建筑材料为9.0/4.1%(3.8/2.1个百分点)、钢铁为11.0/4.1%(5.9/2.0个百分点);估值方面,会议后房地产指数PB(LF)最高修复至0.95倍,已基本恢复至去年11月底至12月初的阶段性高点水平。

2. 消费:促消费“二十条”出台,消费板块弱修复

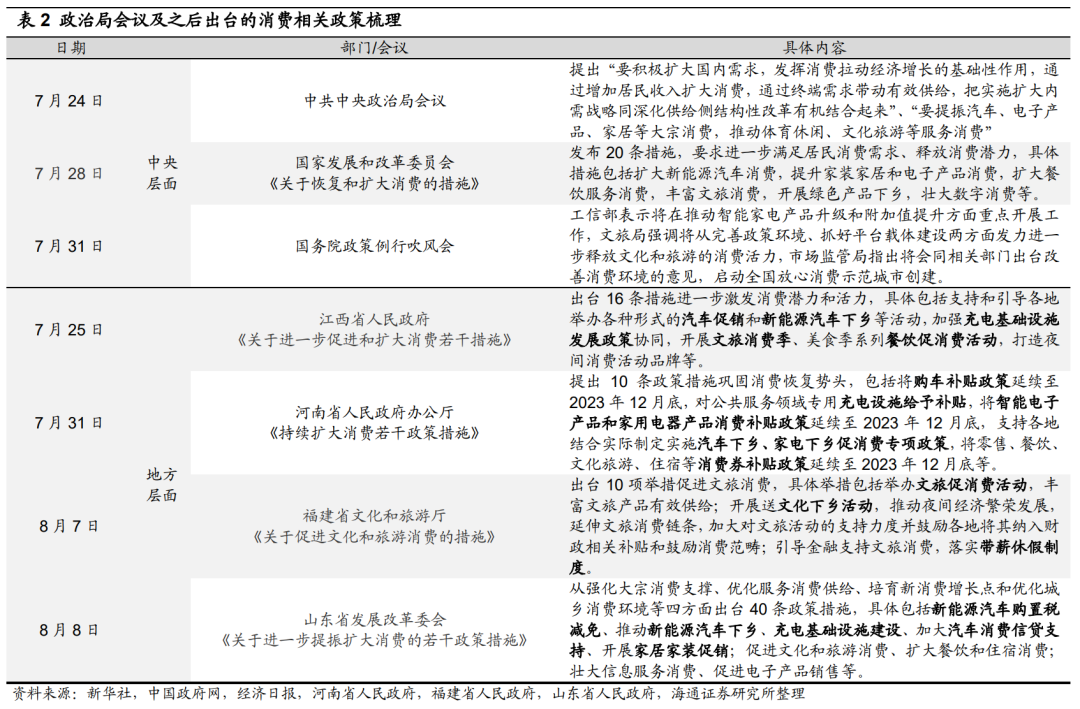

政策端:发改委出台促消费“二十条”,相关部门已相继跟进发布促消费政策举措。724政治局会议将扩内需和促消费放在更重要的位置,提出“要积极扩大国内需求,发挥消费拉动经济增长的基础性作用,通过增加居民收入扩大消费,通过终端需求带动有效供给,把实施扩大内需战略同深化供给侧结构性改革有机结合起来”。会后从中央到地方层面的接续政策陆续出台。中央层面,7月28日发改委印发《关于恢复和扩大消费的措施》,要求进一步满足居民消费需求、释放消费潜力;7月31日的国务院政策例行吹风会上,工信部表示将在推动智能家电产品升级和附加值提升方面重点开展工作,文旅局强调将从完善政策环境、抓好平台载体建设两方面发力进一步释放文化和旅游的消费活力,市场监管局指出将会同相关部门出台改善消费环境的意见,启动全国放心消费示范城市创建;8月3日经济日报发文表示“以活跃资本市场为支点,撬动整个消费大市场,继而拉动内需、推动经济转型升级”。地方层面的接续政策也在接连出台,例如7月31日河南省政府印发《持续扩大消费若干政策措施》,提出10条政策措施巩固消费恢复势头;8月7日福建省文化和旅游厅印发《关于促进文化和旅游消费的措施》,出台10项举措促进文旅消费;8月8日山东省发布《关于进一步提振扩大消费的若干政策措施》,出台40条措施进一步提振扩大消费。

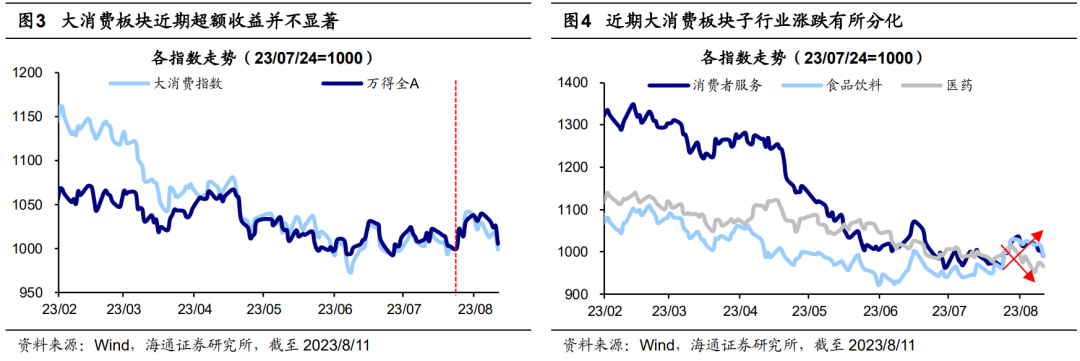

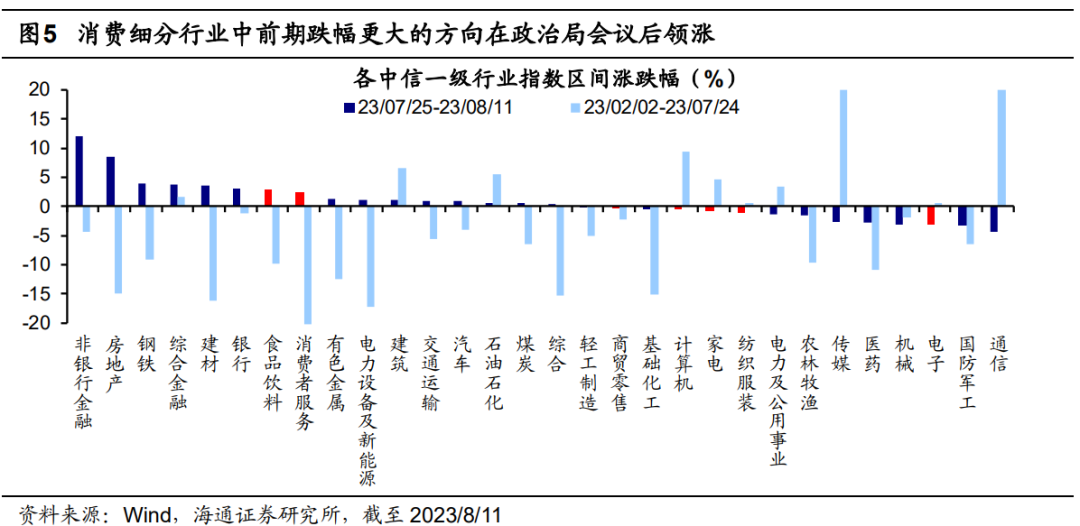

市场端:会议后消费板块整体弱修复,细分行业涨跌分化。从对应的消费板块表现来看,今年2月以来消费板块整体领跌市场,而政治局会议后截至目前(2023/08/11,下同)消费板块的超额收益仍不明显,7月25日至今大消费指数最大/累计涨幅为4.1/-0.1%、万得全A指数为4.0/0.3%。细分行业看,本次政治局会议以来消费板块子行业涨跌有所分化,其中前期跌幅偏窄的纺服、家电、轻工等消费子领域在近期的涨幅更小,涨幅居前的基本为今年2月以来跌幅较大的行业,例如食饮和消费者服务,23/07/25-23/08/11期间食品饮料、消费者服务行业最大/累计涨幅分别为7.3/2.9%、6.7/2.4%,而前期跌幅同样较大的医药板块则因新一轮事件冲击而进一步走弱。

3. 资本市场:证监会召开座谈会,券商保险率先表现

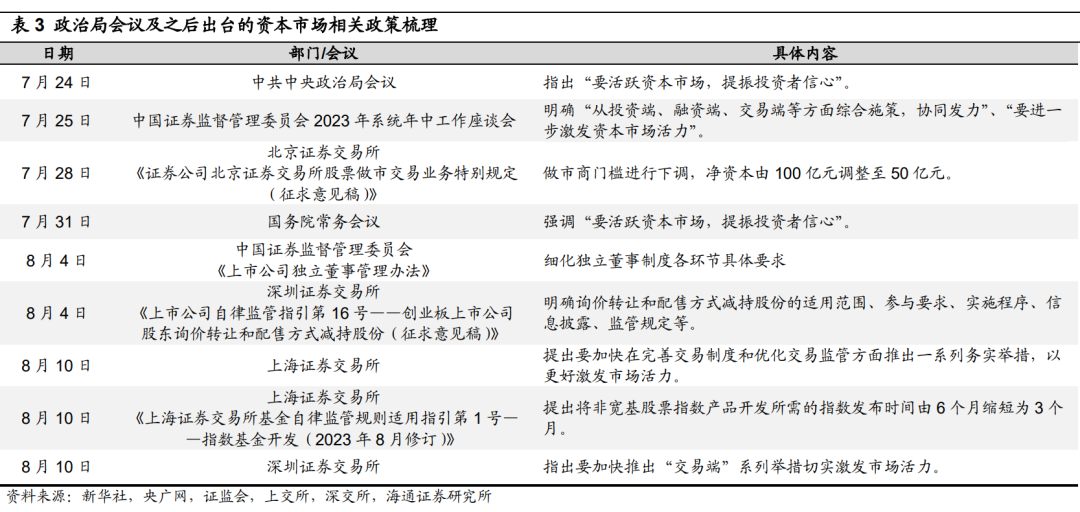

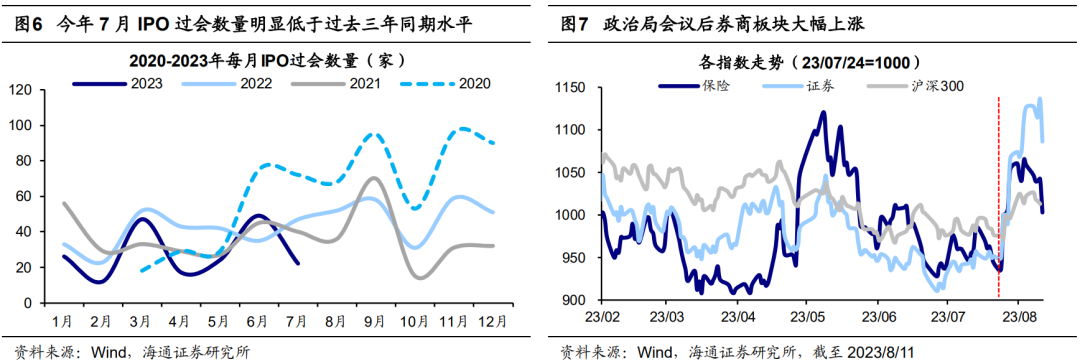

政策端:投资端、融资端、交易端等方面政策相继发布。724政治局会议对资本市场的定调更为积极,指出“要活跃资本市场,提振投资者信心”。随后7月24-25日证监会在2023年系统年中工作座谈会上明确“从投资端、融资端、交易端等方面综合施策,协同发力”、“要进一步激发资本市场活力”;7月28日北交所公布《证券公司北京证券交易所股票做市交易业务特别规定(征求意见稿)》,将做市商门槛进行下调,净资本由100亿元调整至50亿元,交易端措施率先出台;7月31日国常会再次强调“要活跃资本市场,提振投资者信心”,为下阶段资本市场发展指明了方向;会后的8月4日,证监会、沪深交易所相继发布关于规范资本市场的有关政策,证监会、深交所分别发布《上市公司独立董事管理办法》、《上市公司自律监管指引第16号——创业板上市公司股东询价转让和配售方式减持股份(征求意见稿)》,细化独立董事制度各环节具体要求,明确创业板询价减持方式,旨在通过深化资本市场改革和推进监管转型以提振投资者信心。8月10日上交所提出要加快在完善交易制度和优化交易监管方面推出一系列务实举措,并发布《上海证券交易所基金自律监管规则适用指引第1号——指数基金开发》,旨在丰富优质产品供给、激发资本市场活力,同时深交所发文指出要加快推出“交易端”系列举措切实激发市场活力。从融资端实际情况来看,今年7月IPO上会过会的数量已明显减少,7月仅有22家公司通过上会审核,募集资金为239亿元,过会数量及过会企业募集资金均低于过去三年同期水平。

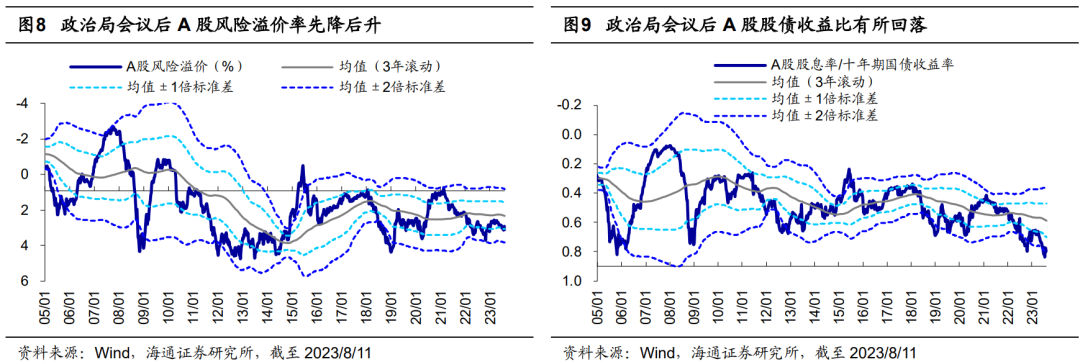

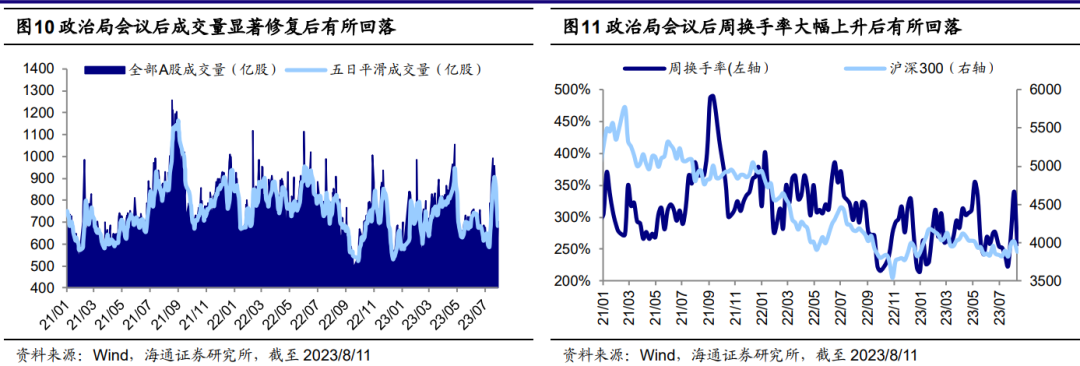

市场端:会议后券商股大幅上涨,市场风险偏好短期明显修复后有所走弱。本次政治局会议后,直接受益于活跃资本市场政策的券商迎来明显上涨,23/07/25-23/08/11期间券商最大/累计涨幅为19.6/14.4%(相对沪深300指数的超额收益为15.2/12.3个百分点)。从资本市场自身情况来看,政治局会议后市场风险偏好短期出现明显修复,但近期有所走弱。例如A股风险溢价率(1/全部A股PE-10年期国债收益率)以及股债收益比(全部A股股息率/10年期国债收益率)在会议后均明显下降,但近期又有所回升,截至23/08/11,A股风险溢价率仍处05年以来从高到低24%分位、股债收益比处05年以来从高到低1%分位。从交易指标维度看,政治局会议召开后市场交易热度短期内明显升温,但近一周全部A股交易数据再次下滑,目前全A周换手率(年化)已降至258%,相较会议前的低点224%仅是小幅改善。

4. 静待基本面验证

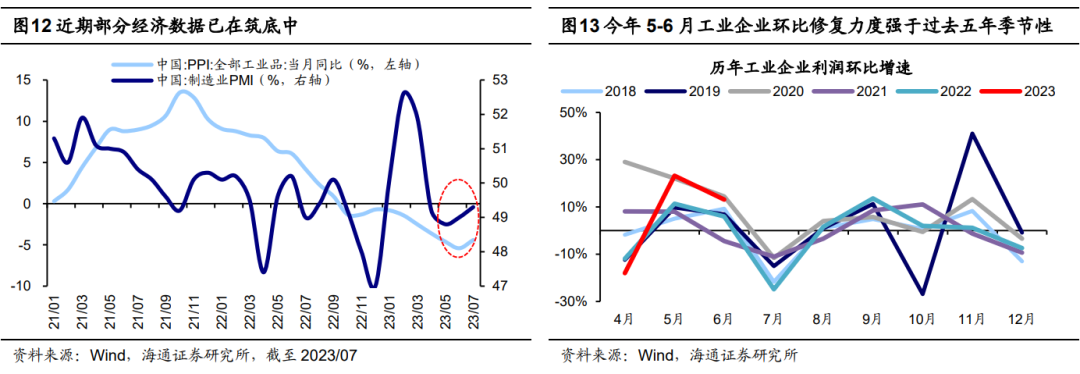

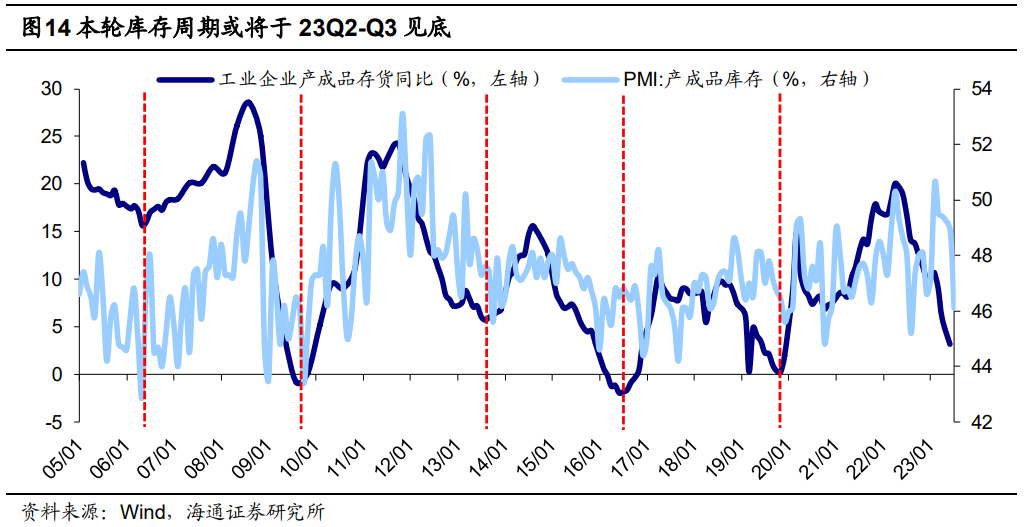

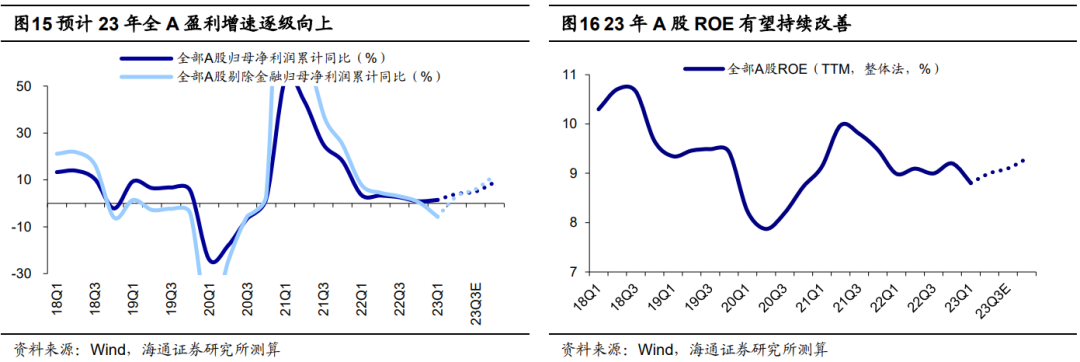

当前部分经济数据或已企稳,后续重点跟踪政策落地及经济修复情况。政治局会议后市场情绪曾一度得到明显提振,但近一周(23/08/07-23/08/11)A股各大指数再度调整,源于投资者对政策力度及基本面复苏还存疑。因此,后续仍需持续跟踪稳增长政策落地见效的情况、以及高频经济数据的修复状况。下半年随着我国稳增长政策发力及经济周期见底回升,投资者对经济和盈利的预期有望回暖,进而使市场重回基本面驱动。目前来看部分经济数据实际已有企稳迹象,例如今年PMI及PPI当月同比增速已相继在5月、6月见底,5-6月工业企业利润的环比增速也整体强于过去五年的同期水平。同时,我们认为下半年库存周期的见底回升是驱动我国经济修复的重要动力,根据历史我们推断本轮库存周期或将于23Q2-Q3见底。随着库存周期见底回升,我们预计经济增长有望提速,全年GDP同比增速有望达5.3%。在经济回暖的背景下,我们预计Q2-Q4 A股盈利将稳步复苏,23年全A归母净利润同比增速有望接近10%。往后看,随着稳增长政策持续发力稳定市场预期和信心,经济和盈利的拐点进一步明确,市场有望迎来政策面和基本面共振。

行业角度关注性价比高的消费,低估低配且存在短期修复催化,科技是中长期焦点。从结构层面来看,随着政治局会议的召开,市场对政策的关注度已明显上升。我们认为当前应当循着会议指引的重点政策脉络关注两大方向,即扩大国内需求以及现代化产业体系建设。

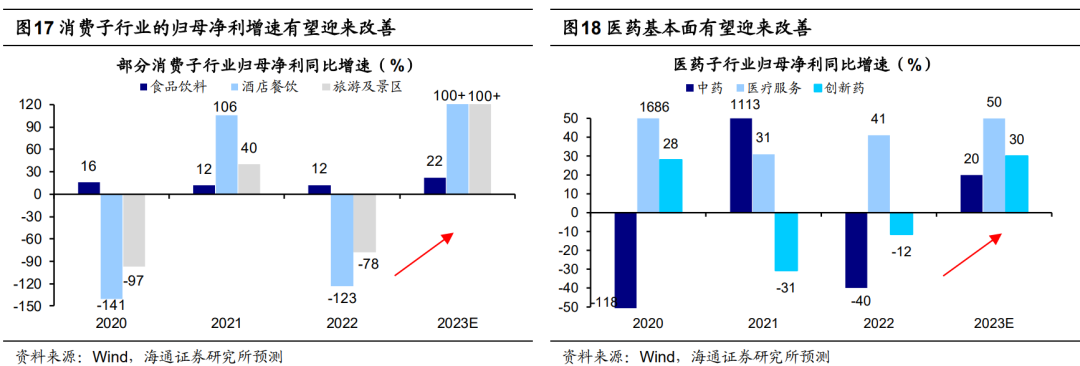

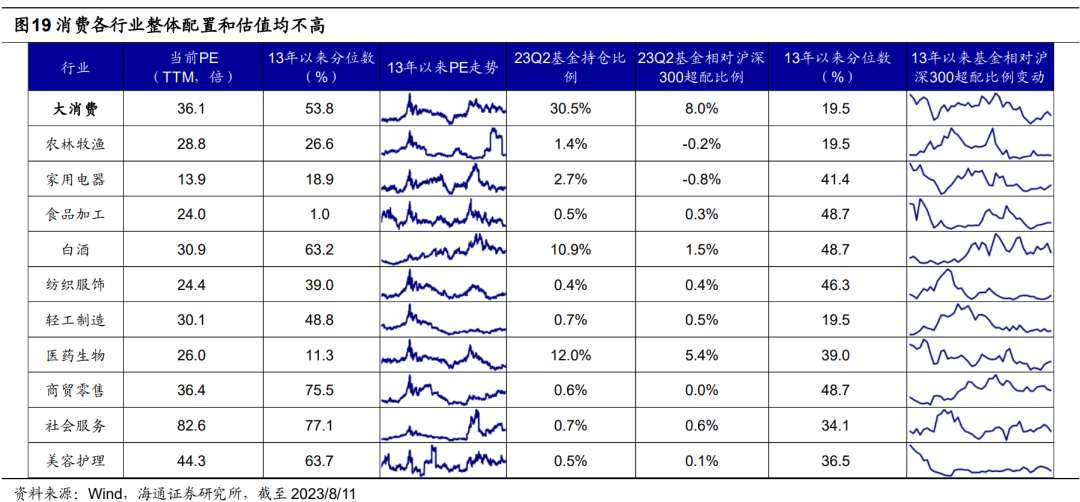

扩内需方面,我们认为短期内对应细分行业中消费的弹性或更大。7月政治局会议提出要“要积极扩大国内需求,发挥消费拉动经济增长的基础性作用,通过增加居民收入扩大消费,通过终端需求带动有效供给,把实施扩大内需战略同深化供给侧结构性改革有机结合起来”,如前文所述,会后相关促消费政策相继出台。我们认为未来随着相关政策的发力,居民消费潜力释放推动消费基本面回升,预计A股食品饮料、医药生物、餐饮旅游等消费板块的23年盈利有望改善。从估值和机构配置角度看,目前看消费板块的性价比已凸显。从估值看,截至23/08/11,大消费板块的PE(TTM,下同)处于2013年以来54%的历史分位,部分消费估值更是已经在历史低位,例如食品加工PE自13年来分位数仅为1%,医药生物仅为11%,农林牧渔仅为27%;从机构配置看,23Q2消费板块持股市值占比下降至32.0%,超配比例下降至7.8个百分点,处于13年以来从低到高20%的历史分位,其中食品超配比例仅处于13年来49%历史分位、医药39%、农林牧渔20%。因此,我们认为在政策刺激下市场对消费的基本面预期有望扭转,未来一段时间消费的估值及公募基金等机构的持仓有望趋于均衡,叠加中长期消费升级趋势,我们认为前期跌幅较大的消费板块有望迎来反转。其中医药生物各板块盈利有较大边际改善,根据海通医药分析师预测,创新药23年归母净利增速将达30%、医疗服务将达50%,若后续消费行情回暖医药表现或较优。

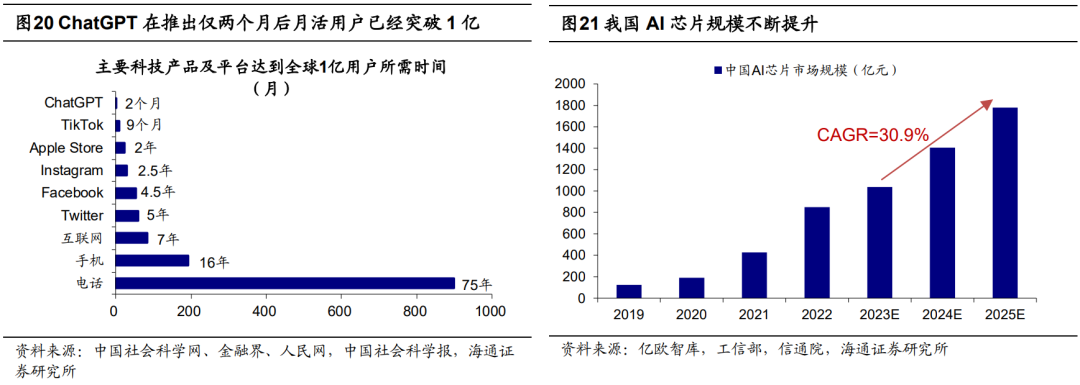

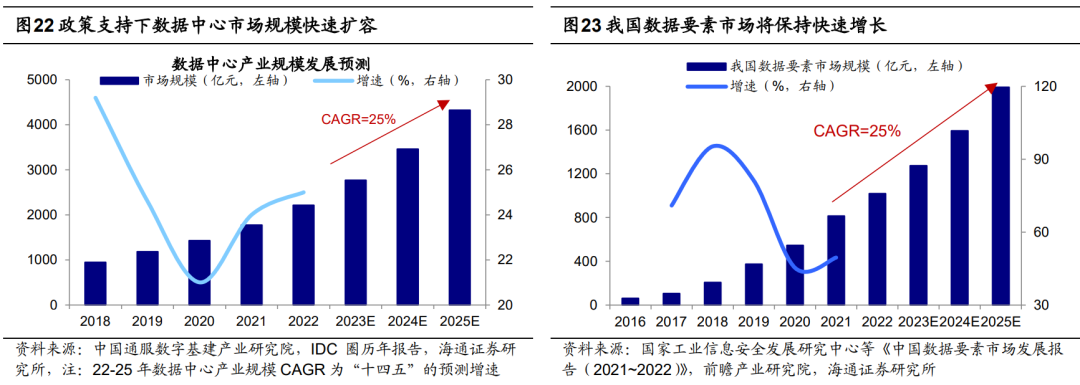

现代产业体系方面,从政策和技术端关注数字经济业绩释放的方向。7月政治局会议继续强调要“要大力推动现代化产业体系建设,加快培育壮大战略性新兴产业、打造更多支柱产业。要推动数字经济与先进制造业、现代服务业深度融合,促进人工智能安全发展。”从中长期趋势来看数字经济仍是本轮行情的主线,参考借鉴13-15年TMT行情,在经历了估值抬升阶段后,未来数字经济板块或将进入基本面驱动阶段。在基本面驱动阶段中,我们或可从这政策和技术两个角度出发,寻找数字经济中订单好转、业绩显现的方向。一是政策发力的数字基建、信创等领域,今年以来,多地对数字经济发展提出明确考核要求,而数字基建正是短期稳增长和中长期经济结构调整的交集。我们认为随着各地政府陆续加大对数字经济领域的投入,数字经济中数字基建、数据要素和信创等领域订单和业绩或有望受提振。二是技术变革下人工智能及上游半导体等领域,当前科技巨头正加速布局以ChatGPT为代表的AI模型,新一轮科技变革或将加速到来。其中,算力是AI大模型发展的重要基础,AI大模型的发展将对上游算力相关的硬件领域产生较大拉动,根据亿欧智库,预计23-25年我国AI芯片市场规模复合增速达31%。此外,全球半导体产业每3-4年经历一轮周期,据此推算,2019年开始的这轮半导体产业周期或已进入下行的尾声阶段。往后看,在AI大模型等产业变革的催化下,今年二、三季度半导体产业周期或有望见底回升,届时半导体板块盈利或将改善。

本文编选自“股市荀策”微信公众号,作者:郑子勋、余培仪、荀玉根;查投资编辑:汪婕。