“瓜分”台积电(TSM.US)!

对于台积电(TSM.US)前掌门人张忠谋来说,用了三四十年时间打造的台积电,如今已是一辆四平八稳的马车,驰骋过硅谷,踏波于两大洋,几乎以一己之力定义了晶圆代工。

“我确实确信我们已经取得了技术领先地位,”张忠谋在纽约时报的访谈中讲到,“我不认为我们会失去它。”

再次从台积电退休的他,不再为某个技术节点而担心,但却对台积电的新工厂忧心忡忡。

2020年5月,台积电宣布在美国亚利桑那州建厂,最初承诺投入120亿美元,去年12月,台积电将投资增加到400亿美元,将建成两座工厂,分别代工5nm及3nm芯片。

5nm工厂预计2024年全面运作,每月生产 2 万片芯片,被媒体喻为“美国第一家先进制程晶片厂”,也象征着拜登政府“加强国内晶片制造的关键一步”。

亚利桑那的美国工厂拉开了台积电海外大举建厂的序幕,日本和欧洲相继抛来橄榄枝,用政府补贴向这家No.1半导体代工厂发起邀约,其数额之丰厚,到了台积电无法拒绝的地步。

于是乎,台积电先后落户日本熊本和德国德累斯顿,开始了轰轰烈烈的异国撒币之旅,几座工厂投资额前前后后加起来,也有数百亿美元之多。

钱是丢出去了,浪花还没溅起来,围绕工厂的破事倒是一点没少,例如亚利桑那厂因没有合适工人而进展缓慢,量产由原定的2024年底延至2025年。

也难怪张忠谋早在2022年4月就强调,美国增加国内芯片的产量是昂贵浪费、徒劳无功之举,美国芯片制造业没有扩张和成功所需要的人才库。

不管是CEO魏哲家还是董事长刘德音并非初出茅庐的新手,在他们满口答应建厂的背后,是为了维系台积电全球第一的无奈之举。

“美积电”

亚利桑那并不是台积电在美国的第一站。

1996年,台积电不远万里来到美国华盛顿州的卡玛斯,与其他公司合资开设了第一家海外8英寸工厂WaferTech。2000年,台积电从合资的Altera 公司 (Altera)、Analog Devices, Inc. (ADI) 和 Integrated Silicon Solution, Inc. (ISSI)的三家公司手中收购了剩余股份,而其持有的WaferTech股份也从最早的57.23%升至近100%。

对于台积电和中国台湾来说,WaferTech在当时的意义非凡,领先于同行先一步到美国投资,彰显了自己是一家国际化的公司,同时也是中国台湾半导体工业技术成熟的象征。

台积电当时也对这家海外工厂信心满满,其在全资持有后表示,WaferTech已成为台积电稳定的代工来源之一,对它的前景充满信心,收购完成后台积电实施未来北美战略及产能扩张计划的灵活性将相应增强。

事实情况又如何呢?

依据台积电当时披露的运营计划,WaferTech第一座工厂将于1998年第二季度开始生产,当年底月产量达到1万片8英寸晶圆,预计于1999年底再提升到月产量3万片的满载产能。至于制程技术初期将以0.35微米为主,再朝0.25微米及更先进的0.18微米发展。

但实际上,WaferTech直到1998年9月底才开始正式出货,在第四季度提列的转投资亏损中,WaferTech提列约4.5亿元机器设备的折旧,1998年第四季度时,WaferTech亏损20亿元,台积电持股67.5%,认列13.57亿元。2000年第二季度,WaferTech终于转亏为盈,月产能勉强摸到了3万片的目标。

台积电年报显示,2021年美国8寸厂WaferTech营收仅为新台币77.35亿元,税后净利为14.56亿元,对于2021年大赚新台币5965.4亿元的台积电来说,WaferTech带来的这一点钱犹如九牛一毛,几乎没有存在感。

在经历这次的栽跟头后,中国台湾在外尤其是发达国家办厂的态度就谨慎了许多,同时也让张忠谋记恨了很多年,在25年后的采访中,他依然会带上点个人情绪:“我们对成本预期非常天真,最终在美国制造芯片比中国台湾贵了 50%,在美国建晶圆厂简直是一场噩梦。”

他的担忧并非没有道理,台积电的厂还没开张,就有一大堆问题。

首当其冲的就是人,有专家表示,台积电在美建厂的短缺既包括典型的劳动力短缺,如机械和电气,也包括专门技能的短缺,如在洁净室环境中工作的经验,为了解决这个问题,台积电还专门从中国台湾增派数百名工人到亚利桑那州,从而加快工厂的建设。

结果这一为加快建厂进度的无奈之举,还被亚利桑那当地的工会所阻挠,他们认为这会危及美国劳工权益,向美国国会议员请愿要求阻挡中国台湾技工签证,这下让台积电进也不是退也不是,只怕量产时间只会越拖越长。

而另一大阻力就是水了,亚利桑那州位于科罗拉多河最下游,拥有大片沙漠的它本身就相当缺水,1970年至2000年间,亚利桑那州的年平均降雨量仅为13.6英寸,是全美第四干旱的州,但半导体制造业又是最需要用水的行业之一,每天就要消耗数百万加仑的水,而亚利桑那还有英特尔在建厂,两家晶圆厂凑一块抢水,即使做好回收措施,未来干旱季节也难以保证工厂的正常的运转。

不过,当台积电赴美建厂已成定局之时,这些就又成小问题了,成大事者不拘小节,即便是张忠谋,也悄悄改口,在去年12月台积电亚利桑那凤凰城新厂举行移机典礼之际,他表示,全球化几乎已经死亡,自由贸易也几乎消失,自己长期以来一直希望能在美国建立半导体工厂,如今台积电有了凤凰城新厂,这一次大家已经准备得更充足了。

那么,在抛开地缘政治因素后,再度赴美究竟有什么好处,能让台积电和张忠谋乖乖俯首呢?

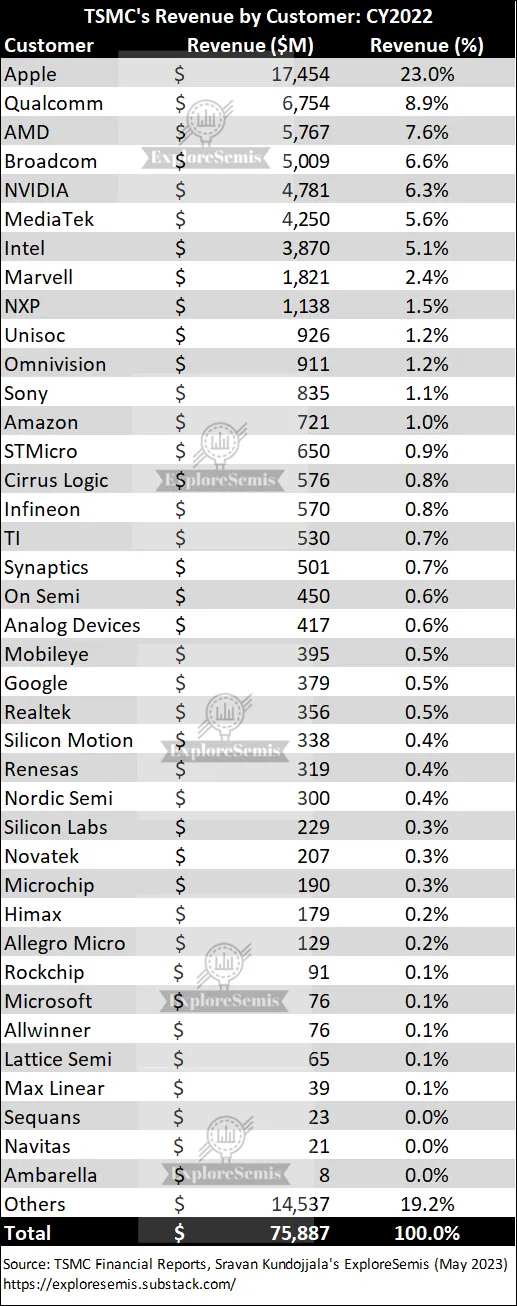

最重要的当然还是市场和客户,根据国外媒体所做的整理,台积电2022年前十大客户中,有七家公司总部位于美国,占据了台积电当年收入的59.9%,美国公司早已是它最主要的客户,尤其是苹果,仅一家就占据了台积电23%的年收入。

而这部分客户所展现的芯片设计方面的优势,也是世界其他地区难以比拟的,他们涵盖了从智能手机到个人电脑,从服务器到模拟芯片的大部分应用领域,总产值多达上万亿美元,台积电亚利桑那厂的晶圆产能,随便找两家厂商就能轻轻松松吃下,压根不用去操心产线的实际利用率。

在去年年底台积电亚利桑那厂上机仪式时,来的不光有美国总统,还有苹果、英伟达、AMD这三家的CEO,库克、黄仁勋和苏姿丰纷纷为台积电新厂站台,送上了美好的祝福不说,还当场宣布自己所在公司将成为首批客户。

他们的言外之意就是,消化台积电产能,我们美国厂商义不容辞。

另外值得关注的是,美国在半导体设备领域的积累也是它重启制造的底气之一,大家都知道台积电最忠实的伙伴ASML是荷兰企业,最新3nm芯片的光刻机就出自ASML之手,但半导体设备的行业龙头却一直属于美国的应用材料。

作为全球最大半导体设备厂商,应用材料的产品线涵盖了半导体制造的数十种设备,包括原子层沉积(ALD)、化学气相沉积(CVD)、物理气相沉积(PVD)、离子注入、刻蚀、快速热处理(RTP)、化学机械抛光(CMP),以及晶圆检测设备等,其涵盖种类之多,让它博得了“半导体设备超市”的美名,同时也是台积电的最大客户之一。

而泛林(LAM Research)同样是一家不容小觑的半导体设备巨头,与应用材料全方位布局不同的是,泛林更专注于刻蚀、CVD和清洗这三类设备的细分领域,其中刻蚀设备目前出于全球第一的位置,占据了约46%的市场份额。

最后,科磊(KLA)作为美国半导体设备三强中的最后一强,在量测设备领域做到了世界第一,占据了全球51%的市场份额,产品线涵盖了质量控制全系列设备,在晶圆形貌检测、无图形缺陷检测、掩膜版检测、套刻误差检测等领域有着其他厂商难以追赶的优势,同样是台积电绕不开的一环。

综合来看,缺人缺水,却又有苹果和应用材料等厂商鼎力支持的“美积电“,如今已经有些骑虎难下的架势,5nm放在2020年尚属最新工艺,但量产时间越拖越久,未来的竞争力恐怕就有些差强人意了。

“日积电”

当日本政府在2020年向台积电抛出橄榄枝时,不管是媒体还是从业人士,都表达出了悲观的态度,当时读卖新闻报道称,日本有意邀请台积电在日本打造先进芯片制造工厂,并在未来几年内向参与计划的海外芯片制造商提供总计数千亿日元(折合数十亿美元)的资金。

要知道,与美国不同,日本在半导体制造上至少落后了十年时间,即使是现在,日本也只能生产40nm制程的芯片,现在突然想引入先进制程,步子未免跨得太大了一些。

更何况,早在2019年日本就曾邀请台积电投资建厂,但台积电在表现出了极大的兴趣后就再无下文,让满心想发展半导体的日本吃了一顿闭门羹。

不过,日本政府锲而不舍的砸钱精神最终还是打动了台积电,在为台积电提供了约 4000 亿日元(约合 34.86 亿美元)的补贴后,台积电终于松口,宣布会在熊本建设首家日本工厂。

两相对比下,美国是虎背熊腰的大汉形象,一手市场一手设备,轻松拉来了台积电建厂,日本则是人老珠黄依旧要故作娇羞的形象,自解腰包还要被国内攻讦,盼星星盼月亮才盼来了台积电,如今再回想它80年代的辉煌,不免让人有些唏嘘。

2021年11月,台积电宣布与日本索尼半导体解决方案(SSS)、日本株式会社电装(DENSO)合资建设“JASM晶圆厂”,位于日本熊本县菊阳町,初期总投资为 70 亿美元,预计2024年底前投产,生产28nm、22nm、16nm、12nm制程芯片,月产能5.5万片晶圆。

吐槽归吐槽,台积电到日本办厂,除了政府给的一大笔补贴外,还是有不少实打实的好处的。

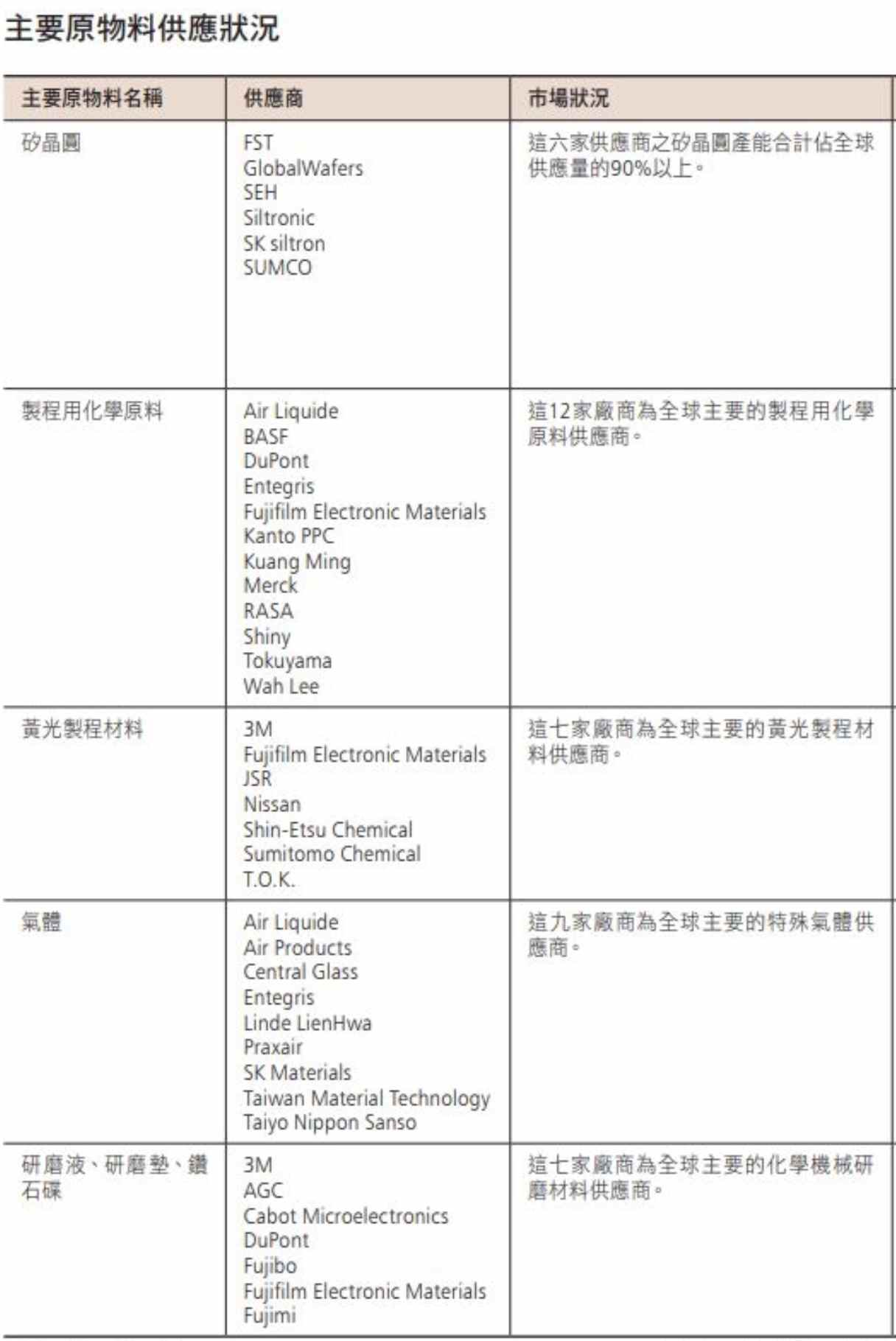

首先就是半导体材料了,任何一家与半导体制造相关的公司,都绕不开日本大而全的半导体材料,光是前段工序常用的19种材料种,日本企业近乎垄断了其中14种材料。

而台积电作为最大的晶圆代工厂,更是和日本材料企业好到了穿一条裤子的地步,根据台积电2021年年报,其主要原物料供应商以日企居多,大部分都跑到了中国台湾开了子公司、分公司或合资公司,就近服务台积电这个大客户。

硅晶圆方面,六家供应商日本占了两家半,一家是信越半导体(SHE:Shin-Etsu Handotai),全球市占率常年第一,母公司为信越化学,另外一家是日本胜高(SUMCO),市占率全球第二,最后半家是台塑胜高(Formosa Sumco Technology),是中国台湾的台塑集团与日本胜高的合资企业。

制程用化学原料方面,日本也占去了三家,分别是富士电子材料(Fujifilm Electronic Materials)、日本关东鑫林科技(Kanto PPC)、日本RASA工业和日本德山株式会社(Tokuyama)。

黄光制程材料即光刻胶方面,除了美国的3M外,其余均来自日本,包括富士电子材料、日本JSR、日本日产化学Nissan)、日本信越化学工业(Shin-Etsu Chemical)、日本住友化学(Sumitomo Chemical)和日本东京应化工业 (TOK:Tokyo Ohka Kogyo),

气体供应商方面,日本也占据了三家,除了日本本土的日本中央玻璃(Central Glass)和Taiyo 日本大阳日酸(Nippon Sanso)外,还有属于日本材料(Japan Material Group)的子公司,中国台湾茂泰利科技(Taiwan Material Technology)。

化学机械研磨材料方面,日本厂商再次占了大头,分别有日本AGC、 日本富士纺(Fujibo)、富士电子材料和日本富士美(Fujimi),其中富士美还是全球最大研磨材料供应商。

如此算下来,日本半导体材料在台积电里几乎占据了半壁江山,尤其是台积电决定在熊本开厂后,日本厂商也趋之若鹜,确保了它在材料供应上的后顾无虞:

太阳日酸拟将其位于北九州的气体物流基地搬迁至熊本县,预计可显著压缩到客户的配送时间,并节约人力成本;日本化学品物流公司NRS也将在熊本县建立新的物流基地,投资约40亿日元,在38000平方米的场地上建立化学品和高压气体的储存、输送设施;日本材料株式会社则将于 11 月在熊本建设工厂和气体仓库,投资约30亿日元,为台积电工厂提供半导体生产所需特殊气体、水和设施维护管理……

此外,市场也是台积电最终决定在日本下注的重要原因之一,在熊本厂尚未量产前,索尼半导体解决方案就透露了该厂的订单已爆满,且索尼对CIS的需求超过台积电熊本厂所能提供,正与台积电沟通在日本盖第二座晶圆厂相关事宜。

更早的时候,台积电的熊本厂就已接到了日本汽车品牌厂本田的大单,相关消息还是由本田方面主动证实,同时也是该公司首度向台积电采购车用半导体。

而汽车加CIS两个领域的涌入的海量订单,甚至让台积电动了建日本二厂的念头,据今年7月的日媒报道,台积电将于2024年4月在日本熊本县建设第二座晶圆厂,预计将于2026年底前投产,主要生产12nm芯片,工厂规模将与一厂保持相同。

不过,除开这部分好消息,剩下的问题也不比美国建厂少多少。

首当其冲的是地,与美国不同,日本作为一个岛国,土地资源实际上是相当匮乏的,台积电落户的菊阳町此前仅仅是一个4.3万人的小镇,交通道路比较狭窄,开始建厂后,当地交通就出现了严重堵塞,前往厂区所需的通勤时间长达90分钟。

尽管台积电与当地政府共同商讨过改进措施,但熊本政府直到2024年3月才开始购买周边土地,预计2027年3月前才能完成全部道路拓宽工程,也就说三四年内熊本厂都会有比较严重的交通问题,且由于日本政府还没为二厂征地,缺地也影响到了后续建设。

第二个问题还是人,为了吸引人才,台积电熊本工厂发出高薪招聘,台积电2022年表示将招募1700名员工,工资方面,台积电给出的月薪起薪为:大学毕业生28万日元(约合1.4万元人民币)、硕士生32万日元(约合1.6万元人民币)、博士36万日元(约合1.8万元人民币)。

但根据日本厚生劳动省的资料,日本九州7县的大学生平均月薪为20.8万日元(约合1.06万元人民币),台积电用高薪拉拢人才,又引发了当地企业的恐慌,担心这会导致公司人才流失,后续大概率也会引发抗议和阻挠。

日本建厂相对美国建厂来说,更务实了一点,没选择难度较大的先进制程,而是从28nm切入,还能吃到材料、补贴和市场的红利,对台积电来说,表面上还是一笔划算的买卖。

人生地不熟的“日积电“,倘若能处理好人地矛盾,充分利用成熟制程的晶圆产能,大赚特赚还不好说,但小赚不亏还是能轻松做到的。

“德积电”

台积电的德国厂也是好事多磨,光是前前后后的消息,就能出一本合订集了,从2021年3月传出台积电将赴欧洲建设晶圆厂的消息,到2023年8月台积电正式宣布与博世、英飞凌、恩智浦共同投资欧洲半导体制造公司(ESMC),总计有2年多时间。

2021年时全球半导体市场经历短缺,除了欧洲几家半导体自身积极扩产建设新厂外,欧洲尤其是德国也在全球范围内寻找愿意来当地建厂的代工厂,怀揣着一大批补贴的他们找的第一家,自然就是最大代工厂台积电。

然后就陷入了扯皮的阶段,一会是补贴谈不拢,另一会是可能落户意大利,一会是想要合资,另一会就是市场前景,等到真的谈得差不多了,全球半导体市场又来到了下行周期,这下台积电更不愿来欧洲建厂了……

好在有德国政府的金钱攻势,最终台积电还是松了口,选择了德国萨克森的德雷斯顿,计划于2024年下半年开始动工兴建该晶圆厂,目标于2027年底投产,预计月产能为4万片12英寸晶圆,可提供28/22nm和16/12nm工艺,总投资金额超过100亿欧元,台积电将持有合资企业70%的股份并负责运营,博世、英飞凌、恩智浦各占10%。

值得一提的是,台积电这次德国建厂,相较于前两家厂来说,已经算是风水宝地。

前面美国建厂,选了亚利桑那的凤凰城,地处索诺兰沙漠的这座城市,太阳能倒是不缺,但是缺水,而日本建厂呢,选了熊本的菊阳町,九州岛倒是不缺水,还有光伏和核电,但本身就是个农村,配套基建约等于零,台积电不光要建厂,还得等着政府修路。

而在德雷斯顿建厂呢,水资源完全不用担心,德雷斯顿就在中欧主要航道易北河畔,而基建方面,作为老牌工业城市,德雷斯顿是欧洲最大的半导体产业中心之一,被誉为“欧洲硅谷”,台积电选在这里再合适不过了。

但德雷斯顿这处风水宝地,在前两家都不缺的电力上,反而出了点小毛病:咨询机构麦肯锡公司在今年3月的研究报告中指出,如果德国没有尽快建成新的燃氢发电厂,那么到2030年将会出现30GW电力缺口,这相当于30座大型火力发电厂的容量,可能在2030年前为德国带来多达100次的停电,最长停电时间将达到21小时。

用电缺口扩大的背后,是德国逐步淘汰化石燃料发电设施和核电设施,但在可再生能源、储能系统和天然气发电厂的发展速度还不够快,目前德国还需要进口法国的核电和波兰的煤电,随着台积电和英特尔落户德国,电力供应的紧张恐怕会成为常态。

正因如此,德国工业电价目前也显著高于欧洲其他地区,作为对比,法国工业电价为前100太瓦时按4.2欧分/度来算,额外的20太瓦时则以4.65欧分/度的价格逐级累进,但德国目前工业电价约为14欧分/度,翻了近三倍,为了吸引台积电这样的企业,德国财政部今年5月还特意宣布,会在2030年前为能源密集行业提供6欧分/度的优惠工业电价。

当然,台积电既然选择了德国,那必然是谈妥了电价水价等相关事宜,抛开地理环境外,德雷斯顿确实是不可多得的建厂优质选择,除了已有完整半导体生产链及供应生态系统,也具备欧盟提供补助及接近客户等优势。

目前、英飞凌、博世、格芯、X-Fab、恩智浦等在德雷斯顿均建立了晶圆厂,大量半导体相关企业在当地也有所布局,相较于其他建厂地区,地处欧洲腹地的德国,在材料、设备和市场方面能给予台积电在世界其他地区难以获得的便利。

首先就是荷兰的ASML,如今台积电能够傲立于世界半导体代工之巅,离不开ASML的帮助,全世界都知道台积电的EUV先进制程,靠的正是ASML的光刻机,而德国还拥有着卡尔蔡司,一家ASML绝对绕不开的公司,卡尔蔡司与它合作三十年,为ASML提供了透镜,反射镜,照明器,收集器和其他关键光学元件,甚至是唯一供应商,台积电来德国办厂,光刻机的供应上完全不用发愁。

抛开为光刻机提供光学元件的蔡司外,德国半导体企业也相当出名,包括但不仅限于EDA\IP供应商西门子EDA、沉积设备制造商Aixtron、硅晶圆制造商Siltronic、VCSEL领导者通快、电子气体厂商林德气体等,台积电与它们本身就有相当深的合作关系,如今在德国建新厂,这部分企业必然会鼎力支持。

而更重要的,是德国未来的汽车市场,此前,缺芯危机让德国汽车产量大幅下降,德国汽车研究中心的数据称,2021年德国汽车年产量仅有285万辆,与2017年相比下降了50%,而2022年欧盟更是宣布2035年禁止在欧盟境内销售燃油汽车,要知道,新能源汽车需要消耗2倍甚至3倍于传统汽车的芯片,本就缺芯的德国,对芯片的需求只会越来越大。

恩智浦、英飞凌、意法半导体等汽车半导体相关企业本来就是台积电的重要客户之一,在德国欲振兴汽车工业之际,光靠自身的晶圆厂有些捉襟见肘,而此时台积电的德国工厂就是众望所归,巨大的芯片缺口,广阔的市场前景,即便是接苹果订单接到手软的台积电,也难免会有些心动。

“德积电”遇到的难题和之前的国外厂相比,有过之而无不及,这也是英特尔纠结了几轮后还没敲定德国新厂的最主要原因,当解决完电力问题后,德国工会也不是省油的灯,在美国吃到的苦头,未必不会再尝一次。

尾记

《芯片对决:台湾经济与命运的生存战》一书的作者尹启铭在接受采访时表示,虽然台积电也受到全球地缘政治的压力,但并不是为了出走而出走,“是为了提升自己的全球竞争力而出走”。

这话说得倒很好听,但问题是,什么才是台积电的全球竞争力?

当台积电生产的芯片在全世界电子设备中发挥作用时,就已经是它强大竞争力的体现了,跑到世界其他地区砸钱撒币,就能进一步增强竞争力了吗?

为了建设美国、日本和德国的工厂,台积电必然要派遣大量芯片工程师,甚至还要搭上好几支施工团队,一来一去,美日德的晶圆厂倒是办起来了,但台积电在中国台湾的工厂就会失宠,订单优先涌入的必然是国外工厂而非本土工厂,在制程工艺升级放缓的当下,几乎等于自掘坟墓,最终导致部分本土工厂产线利用率走低,规模逐步缩小乃至于关门大吉。

半导体产业分析师,电子时报网总监黄钦勇评论称“欧美年轻人对于一成不变的生产线工作多有排斥,何况中国台湾是将一流人才放在半导体制程管理与研发上,台积电很难在其他国家复制上万人的研发团队,事实上也没这个必要……也许就像当年中国台湾把笔记本工厂迁往中国大陆一样,不过是逐水草而居的过程而已,”黄钦勇表示。

迁出去的产业不会轻易回归,谈什么逐水草而居的过程,不过是自己说给自己听,自己给自己打气的漂亮话而已,台积电满世界的建厂,不过是拿技术和投资换市场的准入许可,换设备和材料的持续供应罢了。

如今的台积电内心多半是忐忑的,贡献了中国台湾13% GDP的它,既希望投资不要打水漂,又希望把订单留在岛内,因全球化而崛起的它,正因逆全球化而彷徨。

而它的全球建厂,真的会延续成功吗

本文编选自“半导体行业观察”,作者:邵逸琦;查投资编辑:陈雯芳。