广发策略:港股已运行至本轮回撤底部区域 把握risk on两条线索

自7.24《risk

on!港股的反击时刻》以来我们持续强调7月会议即为本轮“政策底”,近期政策密度已有提升(降低ERP),而今晚地产政策是重大分水岭,进一步明确力度加码(提升EPS)。中美ERP之差反映中美宏观底色之差,其极端低值记录了历史上的典型政策底,基于这个数据我们持续强调0724政策底确立的判断。从18年、22年等几轮典型的“政策底”来看,

“定调转向”之后在1个月内密集配套出台政策组合拳已构成基准情形,前期政策力度到密度上均未达到市场期待的“基准假设”,也使得短期risk

on遇到坎坷。自8.27日财政部发布印花税减半征收以来,本周政策密度明显提升,围绕“活跃资本市场”与“调整优化地产政策”相继展开;而8.31日晚《两部门调整优化差别化住房信贷政策》等地产政策超预期,进一步明确政策力度加码,将有效化解经济下行风险。

本轮新政在居民资产负债表修复欠佳的背景下意义重大,地产产业链行情借鉴历史上四轮地产放松周期的经验。8月31日政策围绕首付比例下调、二套房利率政策加点下调、存量房贷利率调整三个方面展开优化,力度是14年930新政以来居首;由于地产也承载着劳动力就业、居民财富预期等深远的传导影响,将打消市场对于政策协同方面的顾虑,本次新政在当前企业/居民疫后资产负债表修复欠佳的背景下意义重大。

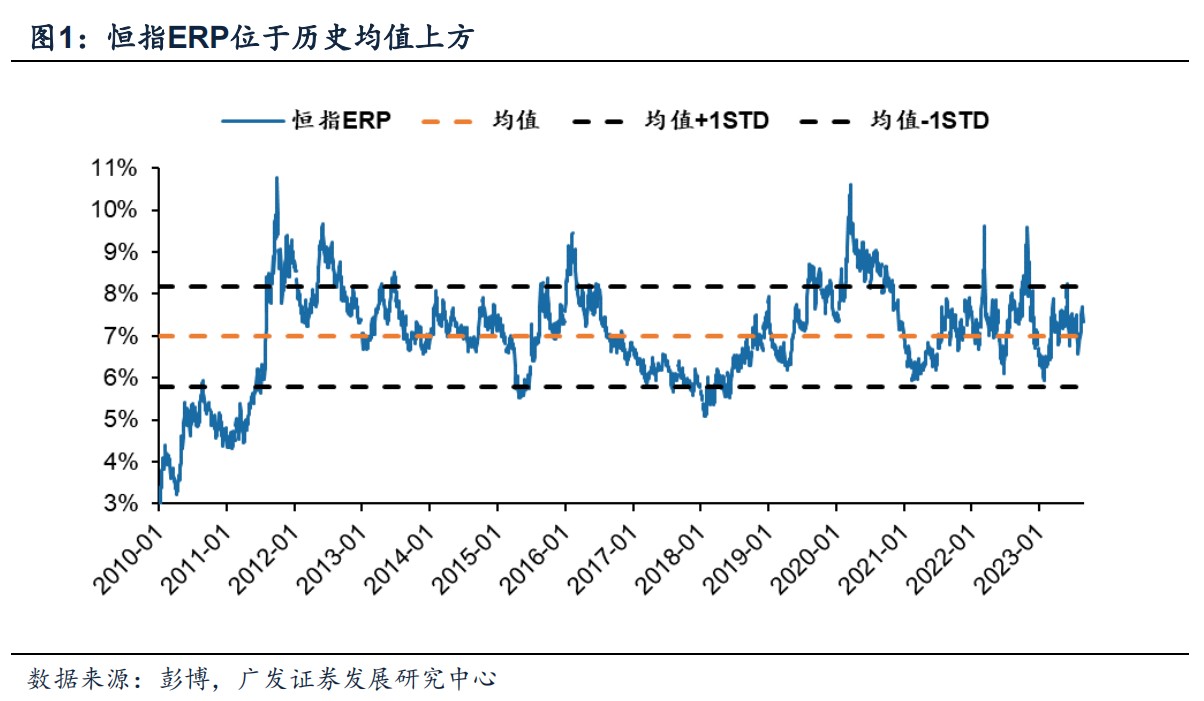

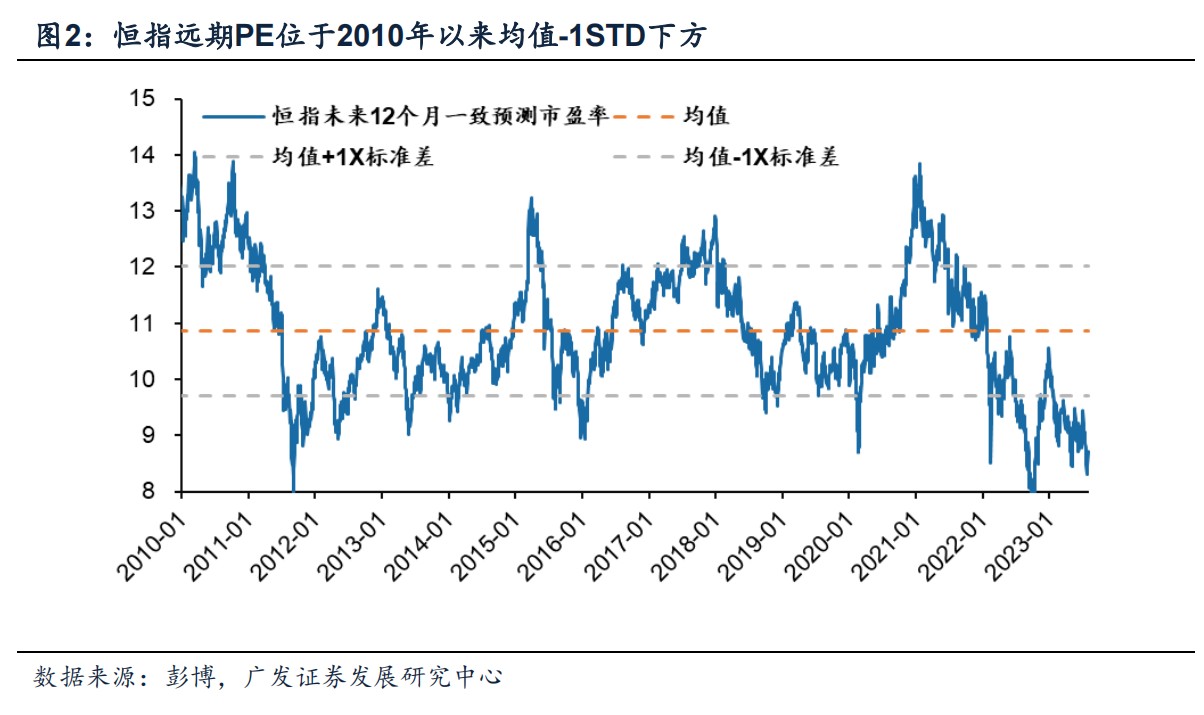

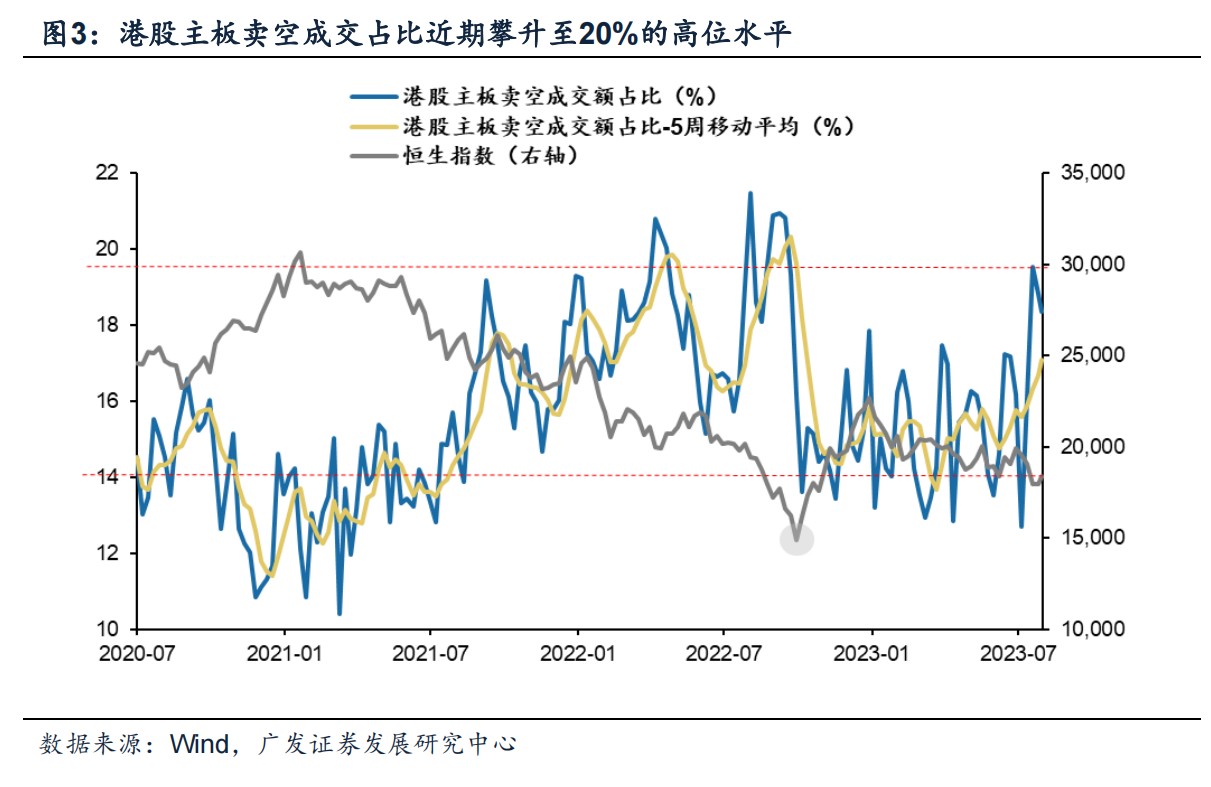

港股已运行至本轮回撤底部区域。(1)基于历史大底长周期比较视角,从历次恒指第一波反弹幅度VS恒指第一波反弹后回撤幅度来看,恒指回撤至18000已基本到达期望水平。(2)估值:截至8.30恒指远期PE为8.7倍,位于2010年以来均值-1STD下方,恒指ERP位于历史均值上方。(3)从卖空指标来看,港股市场亦凸显底部特征。近期,港股主板卖空成交占比攀升至近20%的高位水平(接近去年10月港股底部的超卖水平)。

港股行业配置?把握risk on的两条线索。(1)外资反补流动性敏感:港股互联网、可选消费(纺织服装/食品饮料)、大金融;(2)困境反转内外需链条:地产、建材、新能源整车、家电、工程机械。

风险提示:海外通胀超预期,美联储加息超预期,全球经济增长低预期,国内稳增长政策不及预期。

本文转载自“戴康的策略世界”微信公众号,分析师:戴康、吴迪;查投资编辑:王秋佳。