Arm(ARM.US)IPO回报仅为70% 还不如投资大盘赚的多!

查投资获悉,软银集团让Arm Holdings

(ARM.US)上市后,似乎将获得可观的利润,但现实情况是,如果该公司把现金存放在指数基金里,本可以赚得更多。

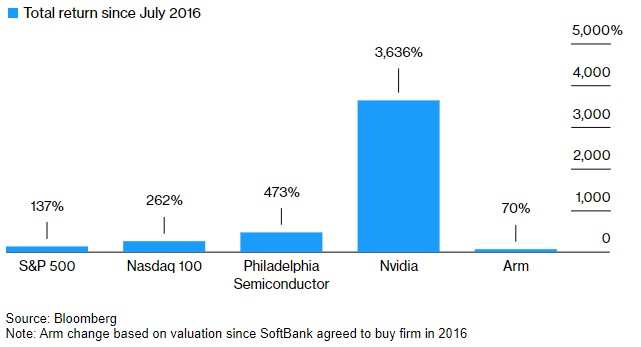

据了解,孙正义的公司于2016年斥资320亿美元将Arm私有化。七年后,这家芯片设计公司的估值高达近550亿美元,在此期间增长了70%。

现在若将其与自该交易宣布以来其他股指的表现进行比较会发现,标普500指数的涨幅大约是这个数字的两倍,而费城半导体指数则飙升了五倍,该指数涵盖了许多向Arm支付专利使用费的公司。此外,还有Arm最大的客户之一英伟达(NVDA.US),该公司同期回报率超过3600%。

Arm的估值变化滞后于大盘投资,而这种差异凸显了后期科技投资面临的挑战,在这一阶段,公司往往以很高的估值筹集资金。

据悉,550亿美元的估值将使Arm处于以科技股为主的纳斯达克100指数成分股的中间位置,介于奥莱利(ORLY.US)和恩智浦(NXPI.US)之间。软银的回报也将落后于纳斯达克100指数自2016年7月以来超过250%的涨幅。

此外,当软银收购Arm时,英伟达的企业价值约为250亿美元。大约四年后,英伟达曾试图以400亿美元的现金加股票交易收购Arm,软银预计将获得超过210亿美元的股票。如果软银达成与英伟达的交易,并将其股票一直持有到2023年,其股票部分的回报将超过800亿美元。

当前,Arm的销售增长已经放缓,年收入较前一时期有所下降。但尽管如此,该公司一直在把自己定位在英伟达创造的人工智能浪潮中,这可能为软银在本月晚些时候在纳斯达克上市后的未来几年创造更大回报的机会。

对此,新街研究公司(New Street Research)的分析师皮埃尔•费拉古(Pierre Ferragu)预计,三年后Arm的市值将达到820亿美元。

然而,并不是所有人都以Arm的价值为卖点。彭博情报分析师Kunjan Sobhani和Oscar Hernandez Tejada表示,较低的隐含估值更好地反映了其“相对较慢的增长速度和短期内智能手机市场的较大收入敞口”。