携程集团(09961,TCOM.US):业绩兑现股价却回撤 市场在担忧什么?

一份乍一看颇具亮点的财报“成绩单”,似乎还不足以为携程集团(09961,TCOM.US)的股价走势“添上一把火”。

查投资注意到,9月5日早间,携程集团披露了2023年第二季度业绩。财报显示,23Q2期间携程集团实现收入112亿元(人民币,单位下同),环比上一季度增加了22%,较上年同期则增长了180%;净利润为6.48亿元,而上年同期为4300万元,不过较上一季度的34亿元骤降了80.9%。

然而,尽管业绩尚可,但绩后携程集团的股价却如同泄了气的皮球不断向下寻底。以携程港股为例,9月5日,该股低开低走,当天收盘大跌7.82%;9月7日,携程继续下探,收盘报290.8港元,跌幅3.77%。综合来看,绩后携程港股累计跌幅超过了11%。

值得一提的是,就在上月携程集团港股股价曾一度达到330.2港元,创下历史新高。如今靓丽业绩来“助攻”,携程股价却不涨反跌,似乎很有些“高处不胜寒”的意味。

携程集团业绩如期恢复,市场却为何并不买账?展望后市,公司的投资前景又该当何论?

业绩如期修复

历经三年的压力测试,如今携程集团终于盼到了曙光。

回望二季度,尽管航空运力恢复有限,但出行数据的强劲反弹反映出人们出行意愿正持续走高。得益于旺盛的市场需求,携程集团的主要财务数据亦延续了此前的升势。

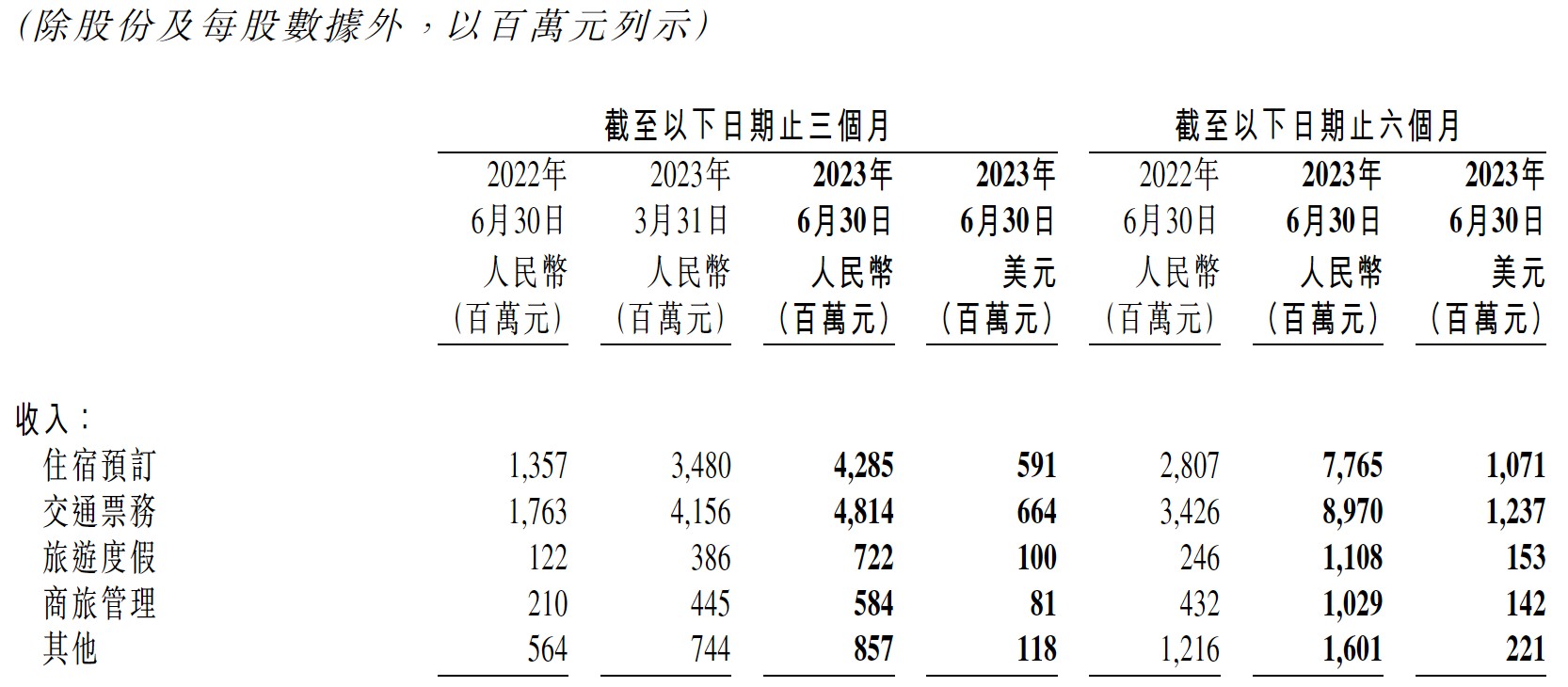

Q2期间,携程集团的营收、净利润均同比录得了大幅度增长。拆分收入结构来看,携程的住宿、交通、旅游度假、商旅业务分别实现收入42.85亿元、48.14亿元、7.22亿元、5.84亿元。其中,住宿和交通这两大支柱业务增长态势依然迅猛,分别恢复至2019年同期的126%、141%;同期,旅游度假和商旅业务则恢复至2019年同期的69%、189%。

进一步来看,二季度携程的内地酒店预订量同比增加了170%,且比2019年同期高出60%。

出境游方面,期内携程出境酒店和航空预订量恢复至2019年同期的60%以上,尽管较疫情前仍有不小的距离,但这一数据已好于行业数据。据了解,与2019年同期相比,今年二季度国际航空业的客运量大概只恢复至37%。而携程出境游业务的恢复弹性之所以显著高于同业,这或许要得益于携程自身在跨境游供应链上的长期建设,以及其所拥有的具备较高粘性的中高端客户群。

此外,携程的全球OTA平台上的机票预订量同比增幅超过了120%,较2019年实现翻番,但总体而言目前携程的纯海外业务占比依然较小。

盈利方面,Q2携程的净利润达到6.48亿元,同比增长了14倍,但环比则减少了约80.9%。不过,经调整EBITDA则达到了37亿元,对应经调整EBITDA利润率为33%,环比上一季度提升了2个pct,且显著优于上年同期的9%。

尽管核心财务数据整体较为靓丽,但或许正如绩后携程的股价不涨反跌一样,在此之前市场其实本就对携程的业绩抱有较高的预期。

回顾二季度,国内旅游市场延续了23Q1的强劲反弹势头,甚至热度有了更进一步的提升。以五一假期为例,根据文旅部数据,今年五一期间全国国内旅游出游合计2.74亿人次,同比增长70.83%,按可比口径恢复至2019年同期的119.09%;实现国内旅游收入1480.56亿元,同比增长128.90%,按可比口径恢复至2019年同期的100.66%,无论是出游人次还是旅游收入,都突破了2019年的峰值。

而在纯海外市场方面,得益于中国游客的大量回流,全球旅游市场也处在大幅度复苏的进程中。

在旅游市场大盘显著回暖的情况下,携程集团的业绩延续高增长亦可算作是在预期之内。

“冲刺”过后增长持续性如何?

白露时节过后,暑气渐消,暑期游也落下帷幕。毋庸置疑的是,2023年对于中国旅游业而言,显然是一个重要转折的时间节点。这一年,无论是供给端,还是需求端,都迎来了全面的复苏。

但随着前几年积压的旅游需求渐次释放,加上进入三、四季度后,旅游行业季节性的回落也是在所难免,接下来热度料将会有一定“降温”。与此同时,旅游消费降级的情况也不容忽视,据统计,今年五一出游的人均消费大约只有2019年的90%。

另据智联招聘发布的《2023年职场人消费趋势报告》,尽管职场人旅行意愿强烈,但周边游、露营已成为他们的主要选项,调查显示有42%的职场人计划周边游,且预算普遍在2000元以内。

除了旅游市场大盘出现了一些新气象外,行业竞争格局似乎亦难言尘埃落定。近年来,随着短视频、直播成为人们日常生活中必不可少的新传播媒介,基于短视频、直播的个性化内容也已成为旅游营销的重要渠道。包括抖音、视频号、小红书等新媒介,正在旅游消费者的决策和出行中扮演着越来越重要的角色。

更不消说,携程的身后本就还有着一众老对手的身影。从此角度而言,未来携程依然还需要面对来自外部强有力竞争对手的挑战,其想要“强者恒强”恐怕也并非易事。

相对于境内游,携程在出境游方面的优势地位或许会更加突出。但至少就现阶段而言,出境游还处在恢复期,且未来的发展态势尚需要更进一步的观察。

综合而言,查投资认为,随着时间的推移,旅游行业供需两端正逐步回归新的平衡,“冲刺”过后不论是行业还是消费者都将会进入“冷静期”。身处其间,走出阴霾后又经历了快速反弹的携程集团,未来增速也料将会均值回归。对于携程而言,如何在行业发展逻辑重构、迭代的新时期继续保持领先优势,这仍将会是一个不小的挑战。