A股申购 | CRO企业万邦医药(301520.SZ)开启申购 关注公司成长性风险

查投资获悉,9月14日,万邦医药(301520.SZ)开启申购,发行价格为67.88元/股,申购上限为0.45万股,市盈率52.6倍,属于深交所创业板,民生证券为其独家保荐人。

招股书披露,万邦医药是国内较早提供药物研发服务的CRO企业之一。累计承接药学研究服务和临床研究服务项目超过500项,其中,成功获取受理号195个,通过国家局现场核查或免核查93次,成功获批88个。

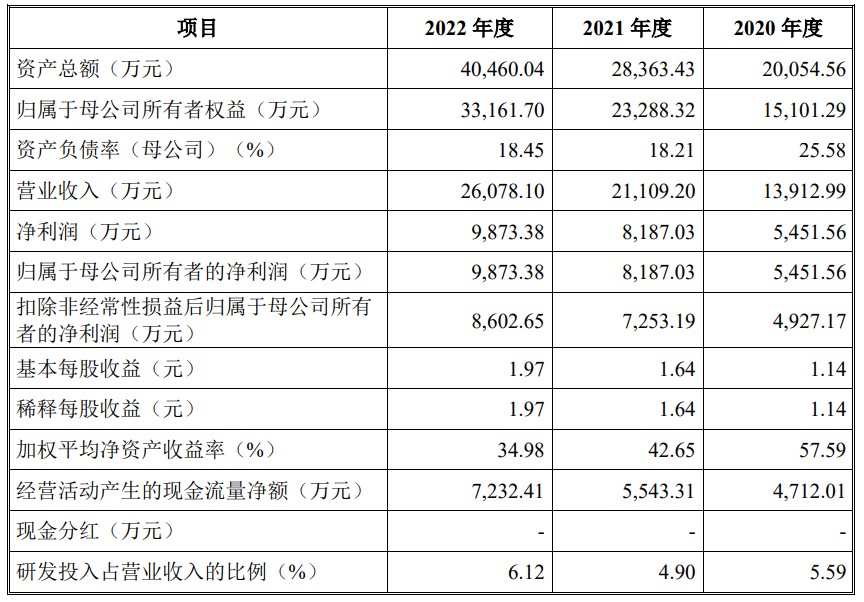

截至报告期末,发行人拥有285名技术人员,占公司总人数比例为87.16%,包括多名药物研发相关领域技术专家;报告期内,发行人的研发费用分别为778.31万元、1,034.74万元及1,596.66万元,占当期营业收入比例分别为5.59%、4.90%及6.12%,研发占比较高,研发投入复合增长率达到43.23%。

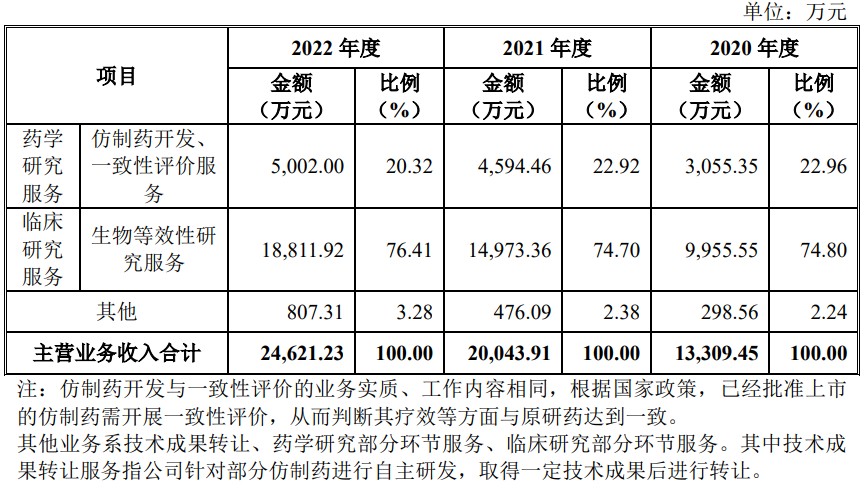

报告期内,发行人主营业务收入构成情况如下表所示:

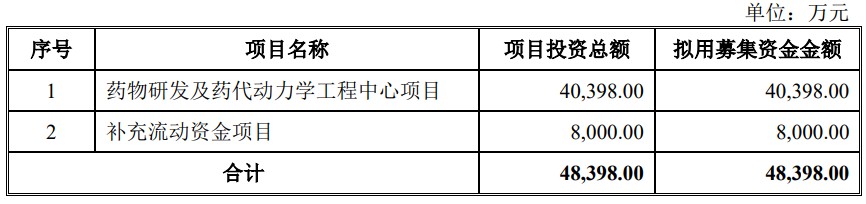

据了解,万邦医药募集资金扣除发行费用后拟用于以下列项目:

财务方面,于2020年度、2021年度及2022年度,公司实现营业收入分别约为1.39亿元、2.11亿元、2.61亿元。公司净利润分别约为5451.56万元、8187.03万元、9873.38万元人民币。

需要注意的是,招股书特别提醒投资者关注成长性风险。报告期内公司分别实现营业收入约1.39亿元、2.11亿元及2.61亿元,分别实现净利润5451.56万元、8187.03万元及9873.38万元。目前,公司处于成长期,业务规模相对偏小,抵御市场风险的能力有限。经营过程中行业政策、市场竞争格局、客户需求变化以及公司竞争优势等因素的变化均会影响公司业绩表现。

此外,I-IV期临床研究需要CRO企业与多家医院合作,在全国各地设立分支机构从而满足试验运营的要求,人员需求也更高,而创新药的研发周期较长、研发难度较高、失败风险较大,对技术人才的需求和研发投入的要求很高,因此,上述领域均需要投入大量资金。目前公司的业务规模尚不足以支撑快速拓展上述领域的业务,但随着业务规模的不断增长和募投项目的顺利实施,公司将逐步增加相应投入,若未来无法顺利实现上述领域的拓展,将可能对发行人的抗风险能力和成长性造成一定冲击。