股价暴跌26%反弹戛然而止,康乃德生物(CNTB.US)控费难换估值

美东时间10月11日,Tempest(TPST.US)跳空高开将近788%,而后涨幅持续扩大,收盘时涨幅超过3970%,一日涨近40倍,目前市值达到1.3亿美元。

市场剧烈波动的根源在于,当日Tempest Therapeutics公布了其TPST-1120一线治疗肝癌1b/2期积极的临床最新数据。TPST-1120作为一Tempest Therapeutics的首发管线,其主要用于不可切除肝细胞癌(uHCC)的一线治疗。

Tempest及其临床结果备受市场关注,说明美股市场在生物医药板块的流动性依旧,资金只是流向了聚光灯下。而在“背光区”,康乃德生物(CNTB.US)也在当日迎来了一次剧烈波动,只是方向与Tempest正好相反。

短暂的“中报反弹”宣告落幕

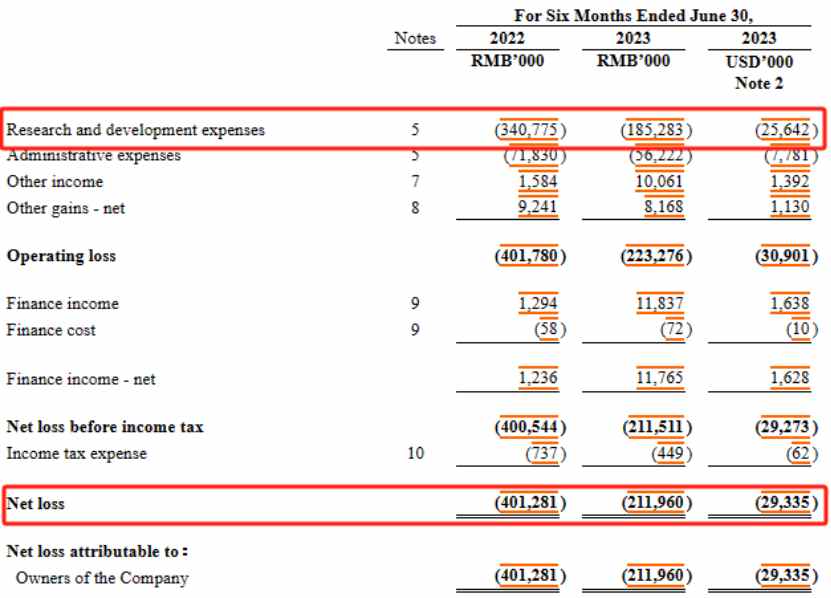

9月13日,康乃德生物披露了公司截至今年6月底的中期业绩。作为一家尚未有产品商业化的生物制药企业,“收入为零,盈利为负”依然是此次中报的基本内容,但这现象背后,康乃德生物的财务及业务还是出现了与以往不同的地方。

中报显示,康乃德生物研发费用为1.85亿元(人民币,单位下同),同比大幅降低45.63%,由此带动当期净亏损收窄47.29%。

回顾今年4月公司发布的2022年年报,当时公司研发费用进一步达到6.52亿元,较上年同期的5.18亿元增长26%。并且截至2022年12月31日,康乃德持有的现金、现金等价物及短期和长期投资为11.27亿元。若维持2022年的研发投入,康乃德当时的现金支撑不足2年。

从研发投入的变化不难看到,康乃德开始主动地进行控费,已维持公司更长久的研发与运营。而这也与其经历的不同研发阶段有关。

从产品管线来看,目前康乃德研发管线中仅有3款产品在研,且CBP-201和CBP-307是此前支撑起了公司高市值的关键产品。也正是这两款产品的在2021年和2022年出现连续的临床失败,才导致康乃德出现股价和市值的滑铁卢。

以CBP-307为例,去年5月,康乃德生物公布了小分子口服1-磷酸鞘氨醇受体1(S1P1)调节剂CBP-307针对溃疡性结肠炎的2期临床试验的12周顶线结果。

结果市场对康乃德生物此次临床试验的结果并不看好。因而在该临床结果公布的次日,康乃德生物股价大幅下跌57.73%。从当时年报披露的临床进度来看,CBP-307尚处临床II期,短期商业化无望,因而集中资源推动CBP-201的开发。

根据年报透露,康乃德预计在今年下半年完成36周的中重度特应性皮炎(AD)2期维持期试验。根据从国家食品药品监督管理局药品审评中心(CDE)获得的反馈,公司计划在2024年第一季度提交新药申请(NDA),以便在2025年获批上市。

从中报的研发投入数据来看,康乃德生物对CBP-201的研发步入了后期阶段,大幅减少的研发费用在一定程度上能缓解公司当前面临的资金压力。

从中报披露的现金流情况来看,截至今年6月末,康乃德现金及现金等价物合计5.89亿元,同比减少37.85%。

或许是因为公司控费表现符合市场预期,在9月13日公布财报后,康乃德生物股价迎来一波小高潮:财报发布次日,公司股价收涨7.69%;在9月14日至10月10日的近一个月内,公司股价累计最高涨幅达到57.69%。

然而,这波涨幅却在10月11日戛然而止。10月11日,康乃德生物股价大幅下跌,并最终以最大跌幅26.17%收市。当日股价定格在0.79美元,回吐了自中报发布以来的所有涨幅。

缺乏惊喜,未来何寻?

从Tempest一夜涨40倍,其实可以看出华尔街炒作新药的一些逻辑。其中很重要的一点在于,产品是否在合适的适应症领域有充足的想象空间。

据查投资逻辑,作为Tempest的首款产品,TPST-1120在今年4月公布的全球随机1b/2期临床试验的数据显示,其在无法切除或转移性肝细胞癌(HCC)患者的一线治疗中,在客观缓解率(ORR)上有显著改善,并展现良好的安全性。

而此次给出的具体数据显示,TPST-1120+贝伐珠单抗+PD-L1单抗联合治疗的ORR为30%,而对照组PD-L1+贝伐珠单抗组的ORR为13.3%,虽然PFS和OS数据还未成熟,但也显示出获益趋势。

仅从数据来看,提高不到20%的ORR似乎不足为奇,但这款产品针对的是肝癌。肝癌是一种高发、高致死率的恶性肿瘤,目前在全球范围内尚无有效的治疗方法。而Tempest的新药在临床试验中显示出显著的疗效,为肝癌患者带来了希望,也为该公司带来了巨大的市场价值。

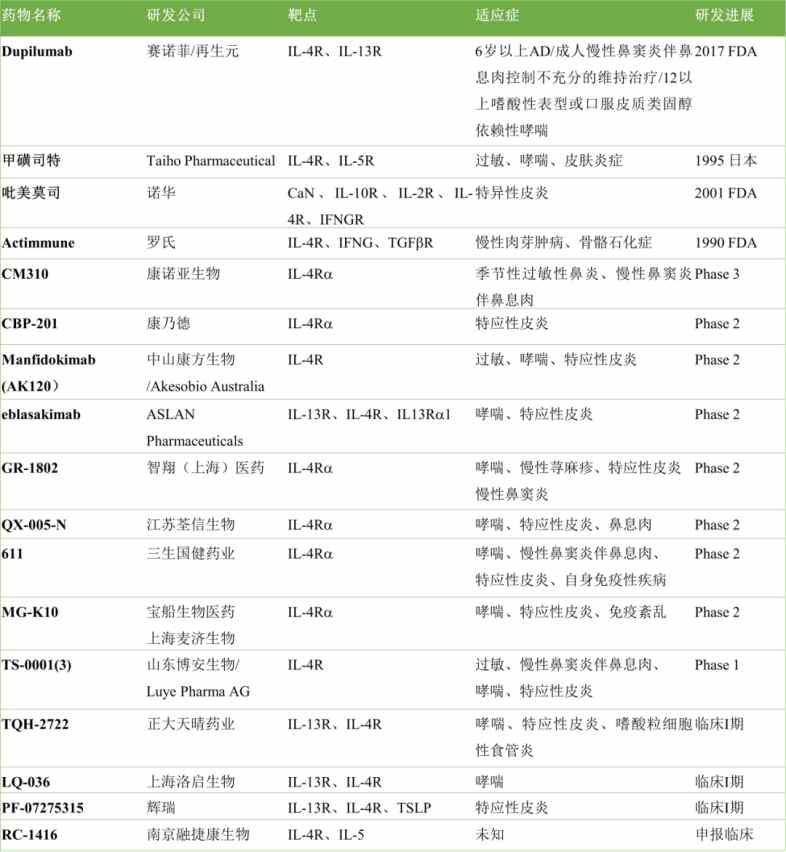

相较之下,康乃德的CBP-201即便在2025年顺利上市,其面临的却是由度普利尤单抗领衔的强大的竞品团队。

据赛诺菲年报/季报显示,度普利尤单抗在2018年销售收入达7.88亿欧元;2019年达20.74亿欧元(约合22.49亿美元),同比增长152%;2020年全球销量为35.34亿欧元;2021年全球销售额达52.49亿欧元,同比增长48.53%。去年第一季度,度普利尤单抗业绩高达16亿欧元,同比增长45.7%。

根据赛诺菲发布的2023半年报,其明星产品度普利尤单抗销售额在今年第一季度达到23.16亿欧元,第二季度达到25.62亿欧元,上半年销售额达到48.78亿欧元,全年销售额有望突破百亿欧元大关。

另外,度普利尤单抗在国内上市仅5个月即被纳入国家医保目录,并成为新版医保目录中唯一一个治疗中重度特应性皮炎的靶向生物制剂,足以说明该产品在商业化层面上的领先。

此外,除了度普利尤单抗外,阿斯利康、康方生物、康诺亚、荃信生物及恒瑞等多家厂商都在布局IL-4Rα靶点。

其中,国产IL-4Rα拮抗剂中康诺亚的CM310重组人源化单克隆抗体注射液进展最快。截至目前,CM310注射液针对慢性鼻窦炎和中重度特应性皮炎的适应症研发已推进至临床3期试验阶段。

而从市场空间的角度来看,2019年中国AD患者人数已达到6570万人,其中轻症患者约4750万人,中重症患者约1820万人;预计到2030年增至8170万人。特应性皮炎治疗市场空间广阔,在国内自2020年上市以来,其样本医院销售额也基本呈现逐季度增长态势。中性假设下,国内中重度特应性皮炎市场规模至2030年或将达291亿元。

实际上,不论是康诺亚的CM310还是康乃德的CBP-201其针对的都是特应性皮炎适应症。其特点在于不致命但患者发病率高、付费意愿强,整体市场稳定。但也正是如此,待后续国产赛道步入兑现期,市场竞争压力或将陡增。加之目前度普利尤单抗的医保支付价格已低至3160元/300mg,治疗成人中重度特应性皮炎年花费已压至约8.8万/年,无疑已压低了CBP-201未来上市后的定价天花板。所以CBP-201即便上市,对于康乃德生物来说,也非竞争的结束,而是开始。